L'esplosione della volatilità

senza fare nulla,

la primavera viene,

e l’erba cresce spontanea».

(Detto Zen)

Quando le forze contrapposte dei compratori e dei venditori sono in equilibrio la battaglia si riduce a un nulla di fatto, nessuna delle due parti prevale sull’altra e apertura e chiusura, immaginabili come una linea del fronte, sono sostanzialmente uguali. Se invece vi è il prevalere di una delle due forze i prezzi forzano i valori di apertura sviluppando direzionalità e volatilità.

L'esplosione della volatilità

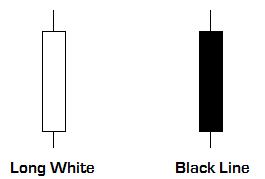

La candela chiamata Long Line o “esplosione della volatilità”, è da immaginare come un campo di battaglia su cui uno dei due eserciti contrapposti è prevalso sull’altro in modo forte e inusuale. L’apertura risulta distante dalla chiusura e la strada fatta è costellata dalle perdite finanziarie della controparte operativa.

Possiamo quindi immaginare la Long Line come un’anomalia nella volatilità, un segnale che una delle controparti sta prevalendo sull’altra. A cosa può servire individuare su un grafico una candela anomala? Semplicemente a capire che le aspettative sullo strumento finanziario oggetto della nostra analisi stanno mutando rapidamente. Tanto maggiore è stato il periodo precedente a bassa volatilità e tanto più significativa sarà l’individuazione di una anomalia di volatilità.

• Le Long Lines sono segnali utili per individuare le inversioni del trend. Anomalie di volatilità contrapposte al trend primario sono chiari segnali che l’aria sta cambiando.

• La Long White Line è ricercata in presenza di una fase ribassista per individuarne la fine o un’area di supporto dove poter posizionare gli stop loss.

• La Long Black Line è invece ricercata nei trend rialzisti per individuarne la fine o comunque un’area di resistenza.

Spesso il cambio della volatilità che genera le Long Line è frutto di notizie o del rilascio di dati sensibili. Particolarmente nell’intraday, i future risentono molto dei dati macroeconomici, delle tensioni sulle commodity, dei temuti discorsi sullo stato di salute dell’economia da parte della banca centrale e di ogni altro fattore più o meno inaspettato.

L’interpretazione delle Long Line è semplice, ci troviamo di fronte ad una candela che evidenzia come in una giornata, con una direzionalità chiara e notevole, la seduta si conclude sui massimi (o minimi a seconda se si tratti di white o di black line) assumendo implicazioni fortemente positive (o negative), dato l’assoluto prevalere della domanda (offerta), senza praticamente nessun contrasto al movimento in atto.

Va considerato un segnale, come amano dire i giapponesi: «dalla caduta di una sola foglia capiamo che l’autunno sta avanzando».

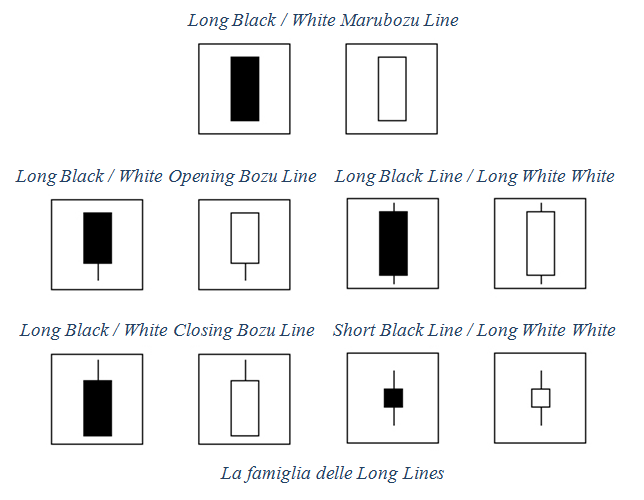

Le Long Line sono quindi delle esplosioni di volatilità che però possono assumere diverse forme grafiche a seconda della posizione di minimo, di massimo, di apertura e di chiusura. Quindi è appropriato parlare di “famiglia” delle Long Line, un insieme di varianti ognuna con particolari e importanti implicazioni operative.

La posizione della chiusura

Se quindi il cambio di volatilità è da considerare come un segnale di tensione dei prezzi e un possibile cambio di umore degli investitori, è invece la posizione della chiusura rispetto al minimo, al massimo e all’apertura che identifica la qualità del movimento che potrebbe rivelarsi effimero come la vita di una farfalla o granitico come una parete rocciosa.

Diventa quindi di primaria importanza stabilire quando una candela è una Long Line piuttosto che una Short Line, prestando una particolare attenzione nel valutare l’ampiezza del range. Qui i metodi per discriminare le varie candele abbondano ma, al solito, dobbiamo farci guidare dalla logica, evitando di complicarci inutilmente la vita operativa. Diamo uno sguardo alla prossima immagine. Cosa salta immediatamente all’occhio? Che cosa cattura la vostra attenzione visiva?

Vi sono due elefanti, un signore vestito di rosso e una molti piccoli uccelli che fanno da contorno a questo antico dipinto giapponese.

Cattura immediatamente la nostra attenzione l’elefante più grande e, successivamente, il signore vestito di rosso mentre i numerosi uccelli sono osservati per ultimi. E quindi l’alta volatilità, usando una metafora, potrebbe essere vista come l’elefante, la volatilità anomala come il contadino vestito di rosso e la bassa volatilità come gli uccelli.

Tornando al mercato, una candela Long Line è tale solo se confrontata con quelle precedenti; l’ampiezza del range non va considerata in senso assoluto ma come riferimento alla media dei range nella serie storica osservata. Se, ad esempio, in un mercato l’ampiezza media è di 100 punti, un range piuttosto elevato può riguardare un valore pari a 250 punti, mentre in un mercato dove il range medio osservato è di 50 punti, una candela di 30 punti di range non può essere certamente una Long Line.

Il contesto, più che l’ampiezza in termini assoluti, è la discriminante che più ci interessa. In una situazione a bassissima volatilità una candela di 100 punti potrebbe essere considerata una Long Line, mentre in un contesto a media volatilità potrebbero volerci 200 punti per qualificare come Long Line una sessione.

Anche l’anomalia di volatilità ha bisogno di essere valutata nel suo contesto. Se dopo una serie di candele bianche siamo in presenza di una candela nera ad alta volatilità siamo senza dubbio in presenza di un segnale di possibile svolta, mentre se la stessa candela si presenta dopo una crescita disturbata da movimenti contrari perde notevolmente di significatività operativa.

Discriminare le candele con un codice di programmazione

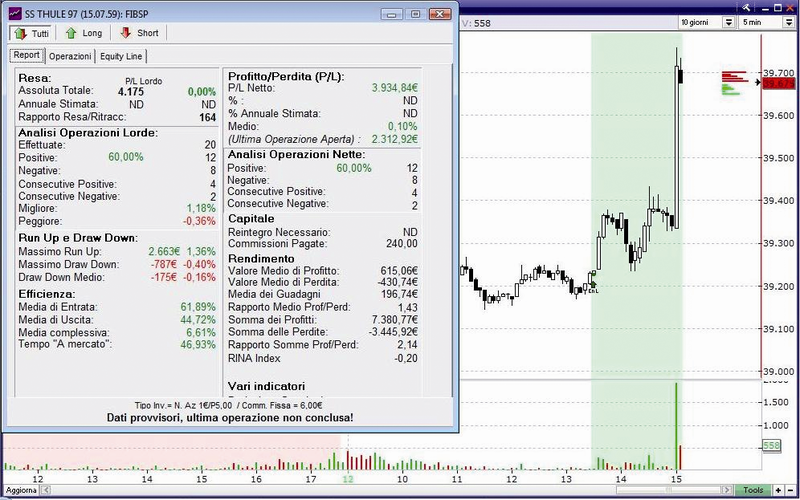

Diamo uno sguardo al prossimo grafico, relativo al future S&P/Mib a 5 minuti della borsa italiana.

Alle 15.00, in soli 5 minuti, il future è passato da 39.335 a 39.760, crescendo di ben 425 punti: oltre un punto percentuale!

Chiaramente si tratta di una Long Line caratterizzata da una decisa direzionalità e da una elevatissima volatilità. Ma come individuarla e soprattutto a cosa serve individuarla?

Possiamo utilizzare il linguaggio di programmazione di Visual Trader per discriminare le candele al nostro posto. La regola è semplice: confrontiamo il range della sessione, inteso come escursione minimo-massimo, con un valore che identifichi come grande la candela. Se il range è maggiore allora la candela sarà una Long Line. Nell’esempio di codice che segue per definire una Long Line è richiesto un range maggiore dell’1%, un parametro elevato per l’intraday a 5 minuti ma basso per i grafici daily.

In formula per VisualTrader:

var:percc; // per prima cosa definisco la variabile percc

percc= (C*0.01); // assegno il valore alla variabile percc, l’1% del valore di chiusura.

if R>percc then // se il range è maggiore della variabile percc allora…

colorbar(green); // colora la barra di verde. (Identifica la Long Line)

endif; // fine dei se.

if R<=percc then // se il range è minore o uguale alla variabile percc allora…

colorbar (red); // colora la barra di rosso.

endif; // fine dei se.

Ovviamente i parametri e le condizioni operative possono essere cambiate a piacere, colorare la barra di rosso o verde serve solo ad individuare graficamente la Long Line.

La resa grafica permette di discriminare immediatamente la Long Line che, in questo specifico caso, ha la chiusura in prossimità del suo massimo. Nell’analisi candlestick più che la differenza tra minimo e massimo assume rilevanza la differenza tra apertura e chiusura. È quindi possibile variare la formula di selezione confrontando la differenza tra l’apertura e la chiusura con un valore percentuale. La logica costruttiva è la stessa della precedente formula. Tuttavia abbiamo bisogno dell’aiuto della funzione Abs poiché per procedere al calcolo necessitiamo del valore assoluto, cioè senza il segno meno.

In formula per VisualTrader:

Abs(Valore: float ): float

Descrizione: Ritorna il valore assoluto del valore specificato.

var:percc;

percc= (C*0.01);

if abs(O-C)>percc then

colorbar(green);

endif;

if abs( O-C)<=percc then

colorbar (red);

endif;

L’effetto pratico è lo stesso, individuare le anomalie di volatilità. Ma a che scopo?

A cosa può servire individuare le anomalie di volatilità?

Utilizzare le anomalie

Se l’anomalia di volatilità si verifica dopo un forte ribasso, si è in grado di individuare un valido supporto nel valore di apertura della candela e un livello di acquisto sul valore di chiusura della stessa candela, se l’anomalia avviene in presenza di un trend già in atto spesso si è in presenza del movimento finale euforico e quindi gli stop loss vanno avvicinati alla base della candela esplosiva e revisionati alla chiusura della stessa in caso di nuovi successivi massimi. Diamo un’occhiata al grafico che segue.

Si tratta di un report relativo ad un trading system di tipo ibrido, funzionante esclusivamente intraday sul grafico a 5 minut e che presenta un profitto di circa 4.000 euro relativamente agli ultimi 10 giorni. Tuttavia quello che è importante osservare è che l’ultima operazione, ancora in corso, sta contribuendo per 2.312 euro a questa performance. E per di più il future sembra voler scendere.

Chi fa trading sa bene di come sia stressante gestire i guadagni, forse anche più delle perdite, e quindi, individuata una Long Line, il trader, indipendentemente dalle tecniche che utilizza, ha la chiara indicazione dell’aumento di rischiosità. Nel trading discrezionale si revisiona lo stop loss al valore di apertura della candela esplosiva o, in caso di enormi incrementi, lo si mette appena al di sotto della metà del range.

Nel trading sistematico la cosa è gestibile nei modi più disparati. L’utilizzo del trailing stop ha il difetto di incrementare troppo il numero dei trade, ma è comunque possibile prevederne una sua attivazione solo in presenza di una Long Line anomala, in modo che un calo, ad esempio dello 0,4% dal massimo, permetta l’uscita dall’operazione. Oppure si può installare uno stop se il calo delle quotazioni in rapporto al tempo è troppo accelerato, ad esempio a fronte di una perdita di 80 punti in una candela, di 120 in due e di 160 in tre.

Le strade da seguire sono molteplici ma portano allo stesso risultato: l’uscita dal trade quando la volatilità esplode in direzione opposta al nostro posizionamento operativo.

In formula per VisualTrader:

if h[3]-l>160 and c<o then

exitlong (nextbar, atopen);

endif;

if h[3]-l>160 and c>o then

exitshort (nextbar, atopen);

endif;

I filtri di accelerazione hanno consentito un’uscita dal trade perfetta, purtroppo non si riuscirà mai a vendere ai massimi, ma il compito di un trader è anche di proteggere i profitti. Inoltre bisogna tenere bene a mente che in un trend esistono innumerevoli buoni punti di ingresso ma solitamente si ha a disposizione un solo punto tecnico di uscita.

La semplice individuazione delle candele ad alta volatilità apre la via ad interessanti tecniche di lettura del mercato. Per esempio, se è vero che la candela lunga qualifica i movimenti è altrettanto vero che la candela piccola fornisce ulteriori informazioni e, ovviamente, prepara il terreno alla nascita di una nuova candela ad alta volatilità.

quando risulta più semplice e meno rischioso

attendere di vedere dove si dirigono»

(Ed Seykota)

Vedi anche:

- Indice sequenziale Patterns

- I patterns candlestick interpretati impropriamente

- L'esplosione della volatilità

- La bassa volatilità

- L'esplosione direzionale

- L'indecisione

- L'indecisione superiore

- L'indecisione inferiore

- Long line

- Short line

- Spinning top

- Hammer

- Hanging man

- Doji line

- Breakout

- Visual Trader