Hanging Man

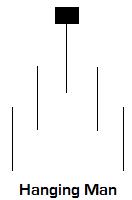

Il modello di inversione più semplice da riconoscere è composto da una sola candle-line ed è chiamata hang-man (o hanging-man) se contiene implicazioni ribassiste. Il termine hanging-man può essere tradotto come "uomo pendente" per la somiglianza della candle-line con un impiccato con le "gambe penzolanti"; nel loro insieme, hammer e hanging man sono dette umbrella reversal.

Queste candle-lines fanno parte della famiglia delle white/black lower shadows, caratterizzate dalla posizione del real body nella parte alta della figura che forma una grande lower shadow. Hanno un real body ristretto ed una lower shadow che deve essere almeno il doppio del corpo. Tanto maggiore è la lower shadow rispetto al real body e tanto migliore sarà l'affidabilità del segnale. Se inseriti in un trend definito, questi reversal patterns forniscono dei segnali di indebolimento del movimento in atto, di incertezza, di potenziale inversione o di correzione del trend primario. È fondamentale ricercare la conferma dell'avvenuto cambio di direzione del trend nelle candle-lines che seguono: dopo l'hammmer deve partire il rialzo, dopo l'hang-man il ribasso.

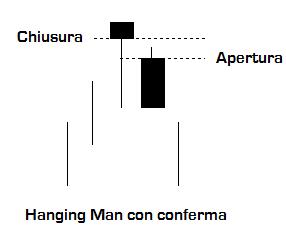

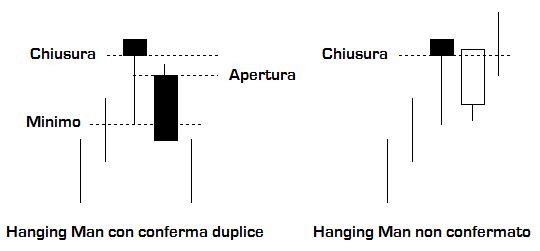

I gap rappresentano un caso rilevante di conferma di un hanging man nel fornire una maggior attendibilità al segnale d'inversione; ma anche una lunga candela nera dopo un hanging man è ritenuta una conferma significativa. Le conferme possono essere rappresentate da tutte le candele che hanno una qualche implicazione di una tendenza che vada nella stessa direzione del segnale che stanno confermando. Se dopo un forte segnale reversal si forma una candela che esprime una tendenza contraria al segnale, si deve procedere con estrema cautela prima di considerare la tendenza in corso esaurita.

Il segnale non va mai astratto dal contesto in cui si è formato. Questi segnali di conferma, presi singolarmente, non sono in grado di dare indicazioni utili per strategie operative. Trascurabile è il colore della figura, poichè l'elemento essenziale che sottointende l'inversione è proprio la differenza tra l'apertura e la chiusura e non il verso, considerato poco attendibile a causa del ridotto spread che definisce il real-body.

Un hanging-man può essere riconosciuto da tre caratteristiche:

- Il real body deve formarsi nella parte superiore del range della sessione. Il colore del body è considerato di secondaria importanza;

- La lower shadow deve essere almeno il doppio dell'altezza del real body;

- Non ci dovrebbe essere un' upper shadow, o se ci fosse, dovrebbe essere molto corta, al massimo il 10% del real body.

Solitamente si richiede che la lower shadow sia due o tre volte più lunga del real body, mentre viene considerata valida anche una figura con una upper shadow molto ridotta; per questo si stabilisce di norma un valore standard del 10%, vale a dire che l'upper shadow non deve superare il 10% dell'escursione di prezzo minimo-massimo della seduta.

Generalmente la figura dell'Hanging Man si verifica quando il mercato è nel pieno della sua forza rialzista mettondo a dura prova la forza toro del mercato, nonostante la chiusura torni in prossimità dei livelli massimi della sessione. A questo punto il mercato è divenuto sicuramente più vulnerabile proprio per le forti vendite che danno forma alla lunga lower shadow, nonché per la ristrettezza del real body, che indica un possibile cambiamento di tendenza. Nonostante queste caratteristiche, non è stata ancora accertata la sconfitta del mercato bullish, una buona conferma si avrebbe se nella sessione successiva l'apertura risultasse inferiore alla precedente chiusura; in questo caso chiunque avesse aperto posizioni lunghe durante la sessione dell'hanging man, tra open e close, si troverebbe in perdita e sarebbe indotto a liquidare, indebolendo ulteriormente le quotazioni.

Inoltre, un'ottima conferma dell'inversione diverrebbe la perforazione al ribasso del livello di prezzo indicato dal minimo della lower shadow. In questo caso si dice che si resta impiccati qualora si abbiano posizioni lunghe. Un hanging man non confermato induce a conclusioni opposte: in questo caso chi ha comprato durante quella sessione si ritrova in utile e di conseguenza non ha motivo per liquidare la sua posizione. Per quanto riguarda l'Hammer, valgono le considerazioni suddette viste naturalmente dall'angolazione opposta.

Tuttavia va precisato un aspetto molto importante: solitamente il segnale bullish fornito dall'Hammer viene considerato più significativo del segnale bearish fornito dall'Hanging Man. Questo avviene poichè la lunga lower shadow concorda pienamente con le implicazioni bullish, in quanto sta ad indicare un supporto molto solido; infatti a quei livelli di prezzo è disposta ad intervenire una decisa corrente d'acquisto, oppure si affievolisce l'enorme potenziale di vendita sviluppatosi fino a quel momento. Il quadro è completato dal piccolo real body, che conferma la perdita di direzionalità del mercato.

Per l'hanging man è fondamentale che la seduta seguente non chiuda al di sopra della chiusura del pattern, questa situazione anche se non forza i massimi pone molti dubbi sulla validità del segnale. Un hammer deve essere seguito da una candela che non chiuda al di sotto dell'apertura del pattern, altrimenti il segnale ne risulta indebolito.

Video di approfondimento:

- <html><a href="/vlive/videoliveimageplayer.php?hash=b7b91a5a9904d037a5c2b91f1f728098" target="_blank" onclick="showVideo('/vlive/videoliveimageplayer.php?hash=b7b91a5a9904d037a5c2b91f1f728098', 452, 632); return false;">Hanging Man e Hammer - Modello teorico<img src="/images/video_icon.png"></a></html>