Grafico kagi

(Thomas Fuller)

Il Kagi, anche chiamato Key Chart dato che la traduzione letterale di kagi è chiave, è composto da una serie di linee verticali collegate fra loro con il prezzo di chiusura che determina lo spessore e la direzione delle linee del grafico. Fino a quando il titolo si muove nella direzione dell'ultima linea tracciata, si procederà ad estendere tale linea. Il segnale di inversione verrà generato quando la chiusura sarà pari o maggiore di un prefissato livello che può essere indicato in termini percentuali o assoluti.

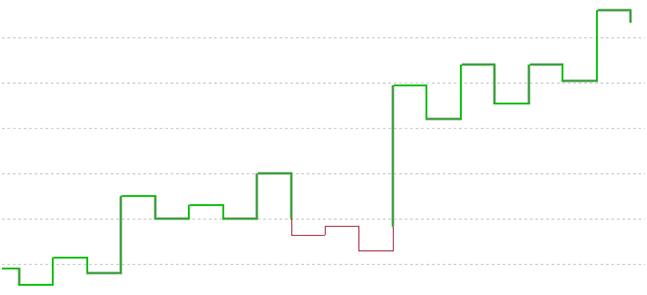

Grafico Kagi

Il fattore tempo non rilevante per la costruzione del grafico, una singola barra può durare anche molte sedute. Nel grafico Kagi cambia anche lo spessore della linea del grafico: la linea si ingrossa al superamento del precedente massimo, viceversa, si assottiglia al superamento del precedente minimo.

Costruzione delle linee e regole

La costruzione delle linee è molto semplice, per prima cosa si stabilisce un ammontare di prezzo, in percentuale o in valore assoluto. Se dal primo prezzo la variazione risulta maggiore o uguale alla quantità di prezzo stabilito il grafico plotterà una linea spessa chiamata yang-line, se la variazione è negativa, dell'ammontare stabilito, la linea risulterà sottile e prende il nome di yin-line. I nomi yang e yin, di chiara tradizione orientale, esprimono molto bene la contrapposizione tra le spinte rialziste e quelle ribassiste che creano infinite battaglie nei prezzi.

Il giorno seguente si verifica l'andamento dei prezzi e si traccerà una linea spessa se i prezzi continuano a salire o sottile se scendono, il prolungamento, a differenza di quanto accade nel grafico Point&Figure non è vincolato a una quantità, ma avviene con movimento dei prezzi di qualsiasi entità, in altre parole la linea risulterà prolungata verso l'alto o verso il basso senza spostarsi a lato come nel grafico Renko.

Il grafico Kagi si sposta in orizzontale solo in presenza di un segnale di inversione, nello spostamento laterale disegna una linea orizzontale chiamata inflection-line dello stesso tipo, spessa o sottile, di quella in atto. Se i prezzi rompono la inflection line precedente va invertito lo spessore della linea, che diverrà una yin-line se prima era plottata una yang-line e viceversa.

Quindi si fissa una quantità di prezzo che stabilisce la condizione di reversal ma che, come se fosse un 0-box reversal, quando scatta lo fa senza creare scalini. Generalmente, dato che la linea spessa corrisponde ad un incremento delle quotazioni e la linea sottile ad un decremento, si disegna la yang-line in verde (trend rialzista) e la yin-line in rosso (trend ribassista). Ovviamente, essendo il kagi un grafico slegato dal fattore tempo, le trendline non hanno lo stesso senso di quelle tracciate in un grafico candlestick, quello che risulta importante è il rapporto tra la lunghezza della linea grossa e quella sottile di una stessa linea.

Indicazioni operative

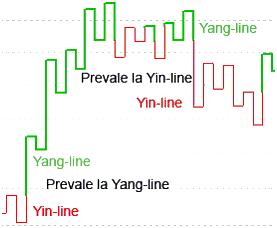

Indicazioni operative si possono ricavare osservando il rapporto tra la lunghezza della yang-line e la yin-line, tanto prevalente è una delle due linee, tanto maggiore sarà la forza dei compratori piuttosto che dei venditori.

Se le lunghezze sono simili allora il mercato va considerato in equilibrio. L'esempio che segue illustra i due casi, nel primo caso la yin-line risulta occupare circa 1/3 della linea mentre la yang-line ne occupa i 2/3, la prevalenza della linea verde è evidente come le implicazioni rialziste. Nel secondo caso la yang-line occupa meno di 1/3 della linea, il restante spazio è occupato dalla yin-line.

Anche per questo particolare tipo di grafico valgono delle regole già presenti in altri metodi di visualizzazione dei prezzi. Le linee piccole rappresentano congestione, le linee grandi volatilità e direzionalità. Maggiore è l'estensione verticale della linea e maggiore ne risulterà l'importanza in caso di superamento. In presenza di una linea lunga, il suo 50% è sempre da osservare come possibile livello di supporto/resistenza.

Altre indicazioni derivano dal numero consecutivo di massimi (shoulder) o minimi (waists) consecutivi, una serie maggiore di 8 è sempre da considerare come pericolosa, una sorte di ipercomprato/ipervenduto grafico al quale prestare la dovuta attenzione.

Insomma un ottimo sistema per individuare il trend di fondo, adatto a chi vuole evitare di rincorrere ogni più piccola variazione del mercato.