Supertrend

(Kahlil Gibran, Il profeta, 1923)

Il supertrend è un indicatore sviluppato da Olivier Seban, di tipo trend following (che cioè segue il trend e non lo anticipa). E’ calcolato a partire da un coefficiente applicato alla volatilità media del periodo preso in considerazione; la volatilità è estrapolata mediante l’average true range a 100 periodi, mentre i parametri di riferimento di default sono 10 (periodo) e 3 (coefficiente moltiplicatore della volatilità).

Il supertrend si auto adatta alla volatilità dello strumento finanziario e del periodo preso in considerazione: si “stacca”, cioè si allontana dal prezzo per un valore – quello impostato – che misura la volatilità del momento. Questa caratteristica ne fa un indicatore molto più efficiente di altri simili (come ad esempio il Parabolic Sar) che, se da un lato seguono il trend, dall’altro hanno il grave difetto di essere indifferenti alla volatilità, generando spesso uscite determinate dal “rumore di fondo” del mercato.

Funzionamento del Supertrend

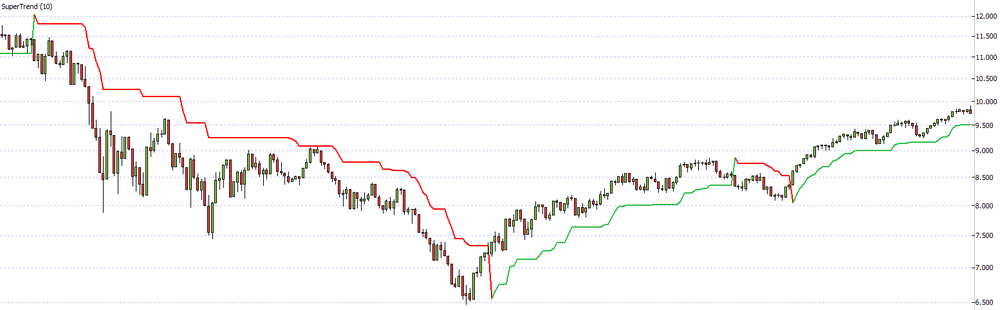

Il supertrend si plotta direttamente sul grafico dei prezzi e assume, alternativamente, l'aspetto di una linea rossa o verde. Durante il passaggio da un colore all'altro si assiste a un "salto" di posizione con la linea rossa sempre sopra i prezzi e la linea verde sempre sotto i prezzi.

Il funzionamento è semplice e intuitivo, quando i prezzi sono sopra il supertrend si è in presenza di un trend long (e l’indicatore è verde), quando i prezzi sono al di sotto del ST si è in presenza di un trend ribassista (e l’indicatore si colora di rosso). La linea del supertrend individua zone di supporto e resistenza dinamici dove ci si aspetta una reazione dei prezzi.

Il supertrend si gira da long a short e viceversa quando il prezzo chiude oltre la linea, non basta quindi che semplicemente la tocchi, il segnale operativo ha validità una volta che la candela di violazione è chiusa. Evidentemente le informazioni disponibili sono due:

1) La direzione del trend;

2) il livello di inversione.

La direzione del trend è evidenziata dalla posizione dell'indicatore:

INDICATORE SOPRA IL PREZZO ⇒ TREND RIBASSISTA

Questa informazione viene veicolata anche grazie al colore dell'indicatore, verde per il trend rialzista e rosso per quello ribassista, anche se alcuni software possono presentare colorazioni diverse o eliminare la differenza di colori dato che, nella sostanza, è una doppia informazione.

LINEA ROSSA ⇒ TREND RIBASSISTA

La conformazione a scalini del supertrend individua il livello di inversione, si comporta quindi come un'area di resistenza (tetto) o supporto (pavimento).

Utilizzo del Supertrend

Il Supertrend può essere usato in diversi modi:

1) Per identificare il trend;

2) Come trailing-stop per chiudere le posizioni;

3) Per generare segnali operativi (aprire e chiudere la posizione).

L'identificazione del trend è semplicissima, quando i prezzi sono sopra l’indicatore la tendenza è rialzista; quando i prezzi sono sotto è ribassista. Identificato il trend di fondo se è rialzista si eseguiranno solo operazioni long, se ribassista solo operazioni short. Così facendo il supertrend agirà da filtro aiutando ad eliminare i falsi segnali perché permetterà solo operazioni in trend.

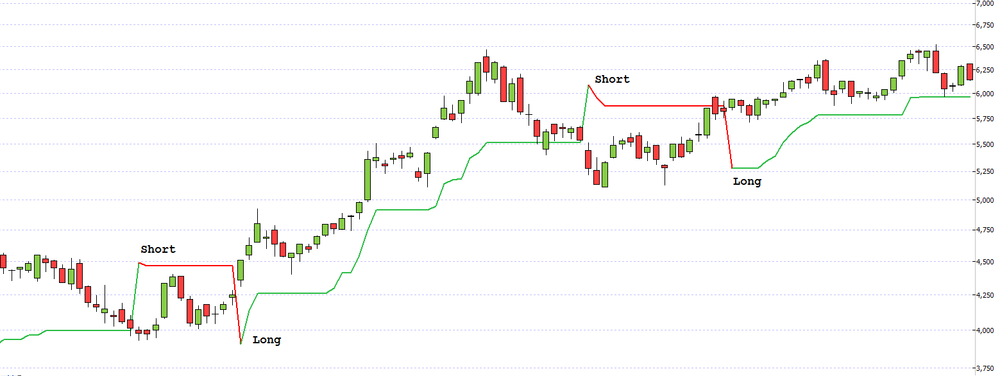

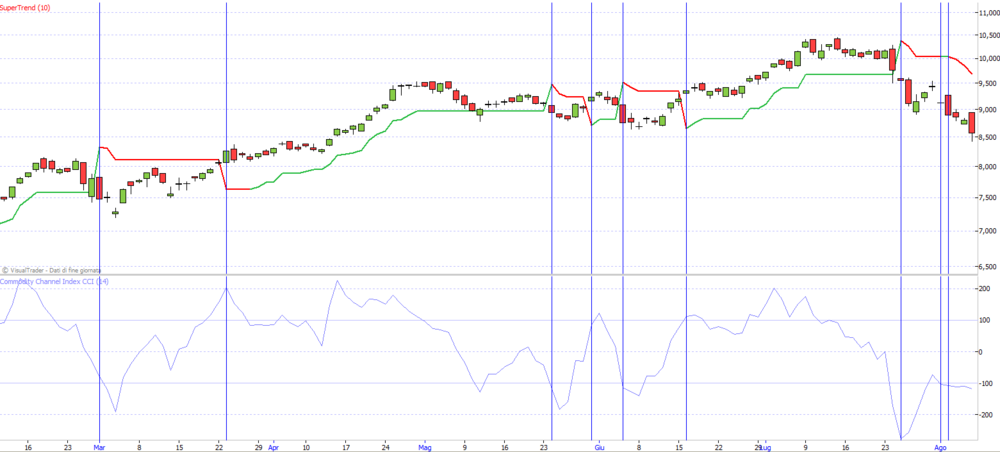

L’utilizzo come trailing stop è altrettanto intuitivo, si entrerà a mercato con il proprio protocollo operativo, uscendo dalla posizione solamente al cambio di direzione del supertrend. Nel grafico che segue si è in presenza di un importante movimento di prezzo, un trend rialzista interrotto da alcune fasi laterali che però vengono filtrate dal supertrend. Fino a quando i prezzi continuano a muoversi entro i parametri dell'indicatore la posizione viene mantenuta, l'ultimo movimento, più esteso dei precendenti, provoca la chiusura dell'operazione.

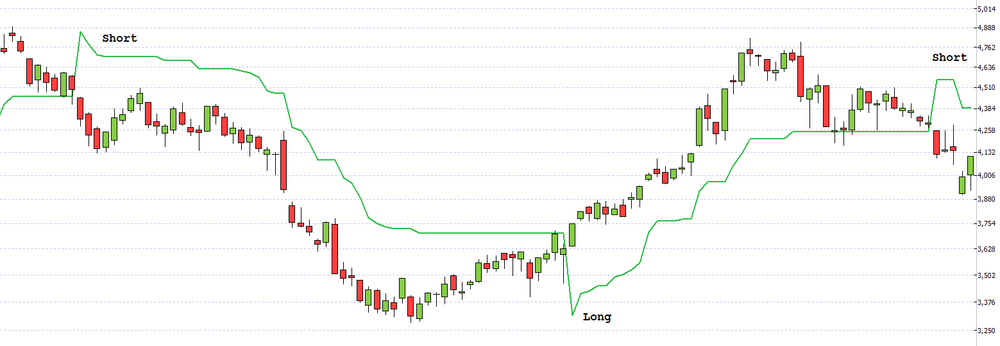

Infine, nell’utilizzo più classico, si entrerà long quando il prezzo andrà sopra il ST e si chiuderà il long, aprendo contemporaneamente lo short, quando il prezzo andrà sotto rimanendo sempre a mercato, in una classica strategia stop&reverse.

Parametri temporali del Supertrend

I parametri temporali del supertrend ne influenzano molto l'azione, più il settaggio è “lento” e minore sarà l’operatività (e il pericolo di falsi segnali. Di contro i segnali saranno necessariamente ritardati e con stop dinamici più larghi rispetto ad un settaggio più “veloce”. Per decidere il miglior settaggio è opportuno fare qualche tentativo sullo strumento finanziario che intendiamo tradare, cambiando il moltiplicatore di volatilità e il periodo, per vedere quello che meglio si adatta ai movimenti del titolo nel time-frame considerato.

Si può rilevare, ad esempio, che il ST settato a 4 segue il titolo meglio di quello settato a 3, evitando uscite “inutili”; oppure che il settaggio a 5 tiene il ST troppo lontano dei prezzi, con stop per noi inaccettabili. Occorre, in definitiva, trovare il settaggio che abbia dato vita alle migliori entrate ed uscite.

Il supertrend si utilizza con qualsiasi strumento finanziario e con qualsiasi time-frame (sebbene alcuni analisti riscontrino dei limiti con tempistiche inferiori ai 60 minuti).

Abbinamento con altri segnali ed indicatori

Alcuni traders affiancano al supertrend altri strumenti tecnici come, ad esempio, l’attraversamento di livelli grafici importanti (trendline, supporti, resistenze), contestualmente al segnale del supertrend, ne rafforza l’indicazione (anche, ovviamente, se l’attraversamento del livello grafico è stato fatto poco prima oppure è imminente). Nel caso di rotture di trendline o livelli orizzontali, il supertrend permette di agire in accordo con il trend dominante: se questo è long si tengono in considerazione solo le rotture rialziste, e viceversa. L'esempio che segue ben evidenzia il filtro di una trendline ben definita, individuata da min1 e min2. Gli short presentati dopo min2 vengono filtrati dalla presenza della trendline rialzista che "filtra" i segnali del supertrend.

Oppure si può abbinare al Momentum: se il ST indica un segnale di ingresso (es. long) ma sul Momentum si segnala una divergenza (ribassista, nel caso di esempio) è meglio essere prudenti, perché potremmo essere nei pressi di un massimo.

Oppure, ancora, si può abbinare al CCI: le divergenze possono anticipare cambi di direzione, come rafforzamento del segnale del ST; l’attraversamento delle linea di “0” è un segnale di cambio di trend, quindi se avviene contestualmente all’indicazione del ST si ha un rafforzamento della stessa; il superamento di +100 (o l’attraversamento di -100) è un segnale di aumento del momentum in direzione del trend e anche questo può dare una conferma a quanto indica il ST.

Come gestire le fasi di non-trend

Il supertrend è un indicatore di tendenza che nelle fasi laterali origina ineliminabili falsi segnali, è quindi di capitale importanza applicare la regola aurea di chiudere la posizione nel caso il mercato non vada nella direzione auspicata. Possiamo fare qualcosa per identificare le fasi di trend, in modo da utilizzare il ST con maggiore tranquillità? Un sistema per evitare di incappare nei segnali delle fasi laterali prevede l’utilizzo contestuale dell’indicatore ADX per filtrare le fasi di congestione segnalando quando il mercato inizia ad entrare in trend.

L'utilizzo dell’ADX come filtro segue le regole standard dell'oscillatore.

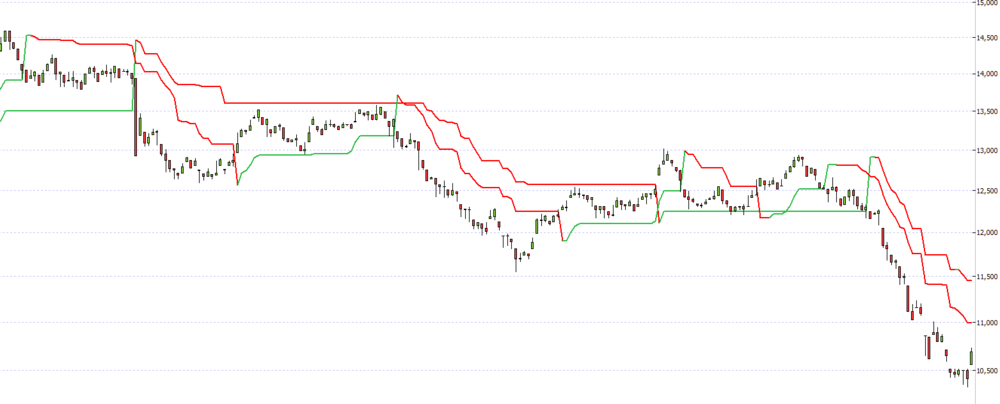

Utilizzo di due Supertrend accoppiati

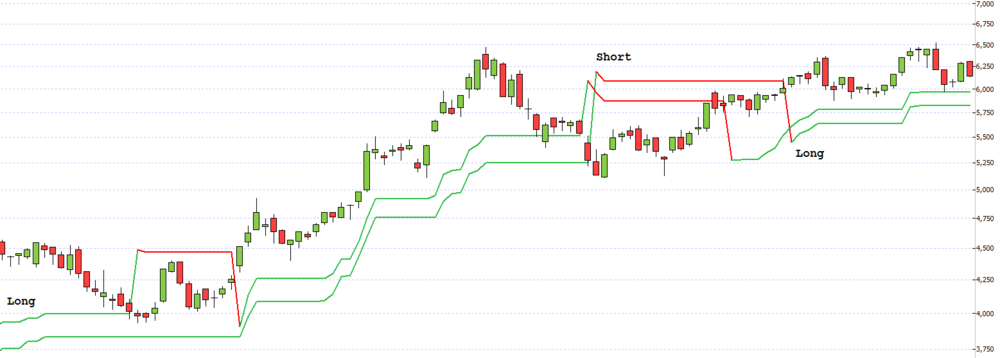

Per ottimizzare l’utilizzo dell’indicatore si possono utilizzare due supertrend abbinati, con differenti settaggi: uno più lento ed uno più rapido (che sia quindi più vicino al prezzo). si entrerà in posizione all’incrocio del prezzo con il ST più lento, si uscirà, invece, quando il prezzo incrocerà il ST più veloce, per avere la massima protezione del nostro gain.

Fino a quando i due ST sono discordi si rimarrà flat fino alla ripresa del trend. Ma quando definire la ripresa del trend? Quando il ST più rapido verrà trafitto dal prezzo, in altre parole, quando il ST rapido si allinierà con quello più lento.

Attenzione però ai falsi segnali, stiamo parlando di cambi di trend e quindi la prudenza è sempre d'obbligo.

Alcune considerazioni operative

In un trend chiaramente direzionale è più prudente utilizzare solo le segnalazioni in coerenza con il trend dominante evitando, quindi, operazioni contro-trend. Pertanto in un trend dominante rialzista si entra long e si rimane a mercato finchè il ST si reversa al ribasso, solo allora si uscirà e, se il trend riprende, si rientrerà quando il ST si girerà long.

Come visto per operare in maniera ottimale è possibile utilizzare due ST: quello più lento (ad esempio settato 10/3, di default) che fa da filtro principale tra trend rialzista e ribassista. L’altro più veloce (es. 10/1,5) che segnala solo le operazioni long, fino a quando il ST lento rimane long. In altre parole, si ignorano i segnali short del ST rapido e viceversa quando il trend dominante è ribassista.

Pregi: meno stress e meno potenziali falsi errori.

Difetti: è un’operatività più lenta nelle inversioni, perché la prima gamba di un nuovo trend viene “sacrificata”, ma a vantaggio di una maggior sicurezza operativa.

Con l'operatività stop & reverse si è sempre a mercato, senza che vi sia un filtro del trend primario. Con il ST girato long si va long, con il ST girato long si va short, reversando immediatamente la posizione. Se da un lato si ha il pregio di effettuare entrate tempestive, c’è il contestuale difetto di essere molto più esposti a rischi di stop-loss.

Come sempre, in ogni caso, vale la regola di operare protetti dallo stop-loss. Molto interessante è anche utilizzare il supertrend su time frame elevati, come il settimanale, ad esempio.

Vedi anche:

Collegamenti esterni:

- SuperTrend per la piattaforma MT4 - Dropbox