Prodotti per investire in oro

I modi per investire in oro possono essere suddivisi in fisico e cartaceo.

- Le forme fisiche tradizionali di detenzione di oro

Le forme fisiche tradizionali di detenzione di oro: sono quelle rappresentate dai lingotti, lingottini, placchette, monete d’oro e medaglioni, oggetti di oreficeria . Gli investitori privati possono trattare l’oro attraverso i conti metallo, che hanno una funzione simile a quella del conto corrente bancario e si suddividono in conti metallo allocated (i lingotti sono identificabile dal loro numero) ed unallocated (l’investitore ha diritto su di una quantità di oro non specifica). In entrambi i casi l’investitore può vendere e comprare il metallo senza entrarne direttamente in possesso, anche se in qualsiasi momento può sempre ritirarlo. Per l’investitore è possibile, dopo l’acquisto dell’oro, depositarlo presso i rivenditori stessi, ricevendo un certificato di deposito che si può trasferire tramite girata e quindi consente il passaggio di proprietà senza la consegna fisica del metallo.

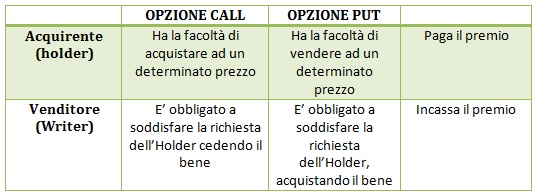

Tra gli strumenti finanziari ricordiamo: Opzioni Futures Gold Warrants Gold Swaps Fondi d’investimento in oro Operazioni a Termine Azioni Aurifere Prestiti in oro Opzioni: L’Opzione è un contratto derivato che attribuisce ad una delle parti (dietro il pagamento di un corrispettivo, detto premio), la facoltà di esercitare entro una scadenza l’acquisto o la vendita del metallo ad un determinato prezzo. Quindi il compratore di un’opzione ha il diritto ma non l’obbligo di acquistare o di vendere una determinata quantità di oro ad un prezzo fissato in anticipo ed ad una scadenza prefissata. Per tale diritto di scelta, l’investitore ha un costo rappresentato dal prezzo del premio.

Le opzioni sono di tipo americano quando possono essere esercitate prima della scadenza e di tipo europeo quando possono essere esercitate solo alla scadenza. Il prezzo del premio è influenzato dalla domanda e dall’offerta, dai tassi d’interesse, dalla scadenza e dalla volatilità attesa del prezzo dell’oro. Le opzioni base sono la “Call” e la “Put”. Da queste opzioni base possono essere create varie combinazioni che esistono quando si uniscono opzioni comprate e vendute con diverse caratteristiche ; alcune sono la butterfly o farfalla, la straddlle, la strangle, la condor, la call ratio backspread. Il mercato più importante è il Comex.

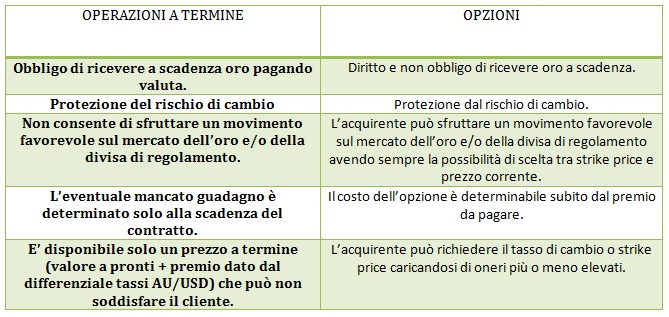

- Operazioni a termine

Con le operazioni a termine o forward esiste per l’operatore l’impegno irrevocabile di acquistare o di vendere una certa quantità d’oro ad una data scadenza ed ad un prezzo stabilito al momento della conclusione dell’operazione. In questo caso l’impegno e l’adempimento, cioè la consegna ed il pagamento hanno luogo in date diverse. Non può essere annullato, ma può essere liquidato in qualsiasi momento prima della scadenza, concludendo un contratto di segno opposto per la stessa scadenza. Questa operazione è interessante per gli investitori ed operatori che non devono disporre subito di controvalore monetario e per i produttori di metalli che vendono le estrazioni future

- Futures

Il future su oro è un contratto con cui i contraenti si impegnano a consegnare e ricevere una quantità di oro, ad una scadenza ad un prezzo predeterminato. Per tutte le operazioni futures è richiesto un deposito iniziale marginale, da adeguare all’eventuale oscillazione del prezzo. Il premio del prezzo a termine rispetto a pronti, chiamato contango, è influenzato dagli interessi e dai costi di immagazzinamento e di assicurazione. Quindi le caratteristiche dei contratti futures sono: quantità e scadenza standardizzate, contrattazioni in mercati regolamentati, clearing house come controparte, e i margini di garanzia e valorizzazione giornaliera del contratto. Raramente un contratto futures rimane aperto fino alla scadenza, spesso le posizioni sono chiuse in anticipo, assumendo una posizione contraria a quella iniziale. Coloro che sono interessati ai futures sono gli speculatori, gli hedgers (soprattutto le società minerarie) cioè coloro che si coprono dal rischio del prezzo.

- Gold Warrants

I gold warrants sono essenzialmente delle opzioni di acquisto di oro, ad un prezzo predeterminato che possono essere collegate ad azioni ed obbligazioni. Di solito si tratta di put warrant e danno la possibilità di ricevere la differenza tra il prezzo di mercato dell’oro ed il prezzo di esercizio del warrant in qualsiasi momento del periodo considerato. Il portatore di un warrant staccato ha il diritto, ad una determinata data e dopo pagamento di una somma, alla consegna di una certa quantità d’oro. Inoltre i titoli convertibili in oro offrono un tasso d’interesse e possono essere convertiti in oro prima o dopo le scadenze del titolo medesimo; quindi l’investitore possiede un’opzione sul prezzo dell’oro che rende anche interesse.

- Gold Swaps

Con il gold swap si ha il trasferimento di lingotti ad un rivenditore in cambio di valuta, con un prezzo a termine con il quale l’oro sarà restituito già stabilito. Benché l’effetto sia paragonabile ad una vendita a pronti e riacquisto a termine, la differenza è che, le controparti sono le stesse, evitando transazioni sul mercato e quindi senza nessun effetto nei prezzi.

- Fondi d’investimento

I fondi d’investimento in oro sono specializzati in investimenti collegati all’oro su scala mondiale. Ci si rivolge ai fondi (situati principalmente in Gran Bretagna, Svizzera e U.S.A.) per ridurre il rischio, rispetto ad un investimento su di un solo titolo.

- Prestiti in oro

Negli ultimi dieci anni abbiamo assistito ad una forte crescita del mercato dei prestiti in oro grazie anche alle banche che hanno iniziato a prestare oro alle miniere. In tale modo compagnie minerarie vendono l’oro ottenuto in prestito per ottenere liquidità per finanziare la propria società ed alla scadenza la società mineraria restituirà il prestito con l’oro estratto. Le Banche Centrali coprono i ¾ dell’offerta dei prestiti.

- Azioni aurifere

Una forma di investimento in oro è rappresentato dall’acquisto di azioni aurifere. In questo tipo di investimento bisogna valutare la situazione patrimoniale , le caratteristiche finanziarie e tecniche la crescita prevista della società mineraria, le oscillazioni della valuta estera ed anche possibili mutamenti del regime fiscale del paese. Rispetto all’acquisto diretto di oro, in questo caso l’investitore può sfruttare sia i corsi dell’oro che della Borsa. I mercati più importanti sono quelli del Sudafrica, del Canada, dell’Australia e degli Stati Uniti.

- ETF

Gli ETF sono strumenti d’investimento collettivo del risparmio scambiati su mercati regolamentati che mirano a replicare, con uno stretto margine di scostamento, indici finanziari noti e rappresentativi di particolari mercati azionari o obbligazionari. Nel caso dell’oro lo strumento finanziario replica esattamente l’andamento del sottostante, il cui nominale è espresso normalmente in una frazione di oncia (generalmente 1/10). In sostanza si può affermare che un ETF è una “azione” d’oro essendo il cartaceo comunque coperto da fisico. L’Ente che emette l’ETF è infatti tenuto a depositare il controvalore in oro fisico a fronte di ogni titolo sottoscritto . Il primo ETF sull’oro, sponsorizzato dal World Gold Council ha debuttato al NYSE nel novembre 2004 con il nome di Streettracks Gold ETF, recentemente rinominato SPDR Gold Trust, riscuotendo da subito un ottimo successo tra gli investitori. Successivamente sono stati lanciati altri prodotti quotati sui principali listini mondiali e sulle principali piazze di scambio dell’oro come Londra, Dubai, Shangai, etc.