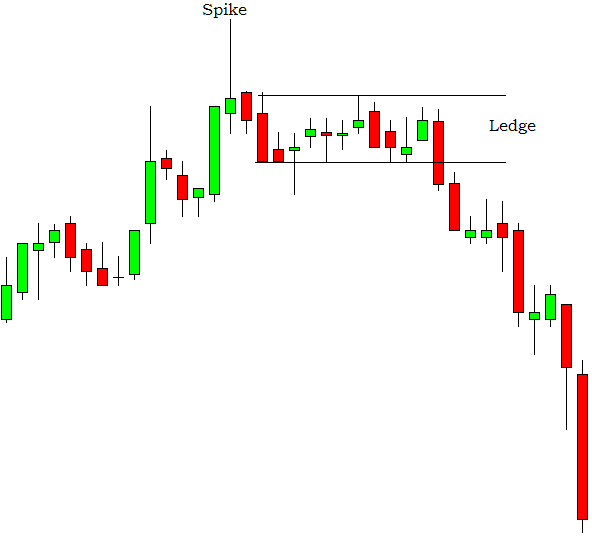

Spike & Ledge

Spike & Ledge è un setup presentato da Linda Bradford Raschke e Larry Connors nel libro Street Smarts ed è un ottimo e chiaro esempio di come il cambio della volatilità possa creare delle finestre operative con un profilo di rischio a favore del trader.

Lo stile operativo da adottare è quello tipico delle swing trading e può essere utilizzato in ogni time frame.

Identificare lo Spike

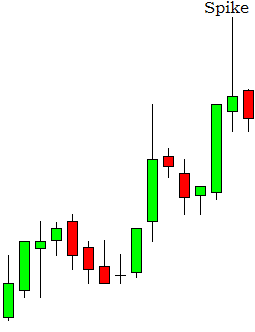

Per prima cosa occorre individuare uno spike dei prezzi, una sessione che nega il tentativo di fare nuovi massimi (in caso di versione rialzista) chiudendo in prossimità dei minimi. Maggiore è la volatilità e maggiore sarà la valenza del segnale negato. Ovviamente lo spike migliore si presenta in un trend definito che, fino alla sua comparsa, non aveva dato segnali di debolezza.

Il caso che segue è un buon esempio di spike in un trend definito, la tendenza è evidente ma non priva di upper shadow, uno spike con massimo molto distante dalla chiusura e dall'apertura mette il trader in uno stato di allerta.

Non si tratta di un segnale univoco di inversione, alcuni trader anticipano la chiusura della posizione in presenza di uno spike, il prezzo da pagare è qualche falso segnale in particolare quando il trend è di lungo periodo.

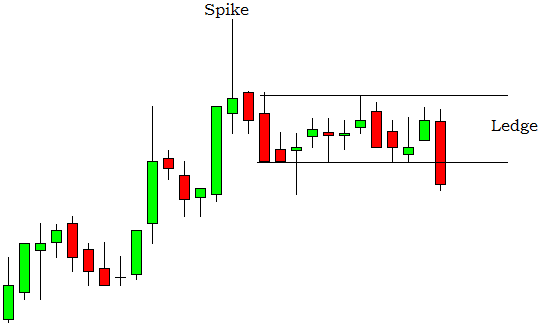

Ricercare la conferma

Un vecchio detto orientale afferma: "dalla caduta di una sola foglia capiamo che l'inverno sta arrivando". Allo stesso modo, dalla presenza di uno spike, capiamo che un cambio del trend è in arrivo. Ma serve una conferma. Una cornice di prezzi, un piccolo movimento laterale chiamato ledge è quanto di meglio si possa chiedere. La lateralizzazione dei corsi non è un segnale di inversione ma, contestualizzato con un trend definito e uno spike di prezzo, non superato dal ledge, forma un segnale inequivocabile di debolezza della tendenza in atto.

Operatività e qualche piccolo accorgimento...

Questo setup è composto da due elementi distinti ma ugualmente importanti. Nel valutare la possibile operatività il trader deve:

- Contestualizzare la comparsa dello spike;

- Valutare l'ampiezza della shadow confrontandola con le altre eventualmente presenti;

- Osservare la lateralizzazione dei corsi dopo lo spike che, per essere perfetta, dovrebbe avere volumi in calo e volatilità, in particolare tra minimo e massimo, più contenuta del trend iniziale.

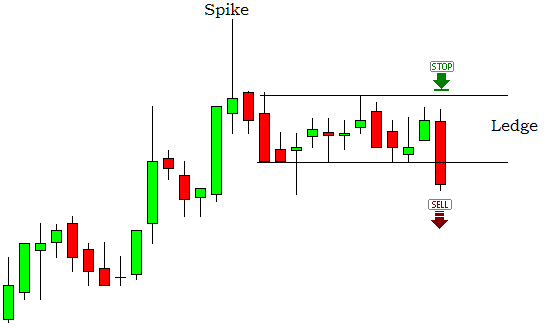

Individuato lo spike & ledge il trader può anticipare la rottura del setup o attendere il superamento del supporto o della resistenza (in caso di setup rialzista). Tendenzialmente non si attende il superamento del massimo o del minimo del ledge ma del suo valore di chiusura inferiore (per la formazione ribassista) o superiore (per la formazione rialzista). Lo stop loss va posizionato sopra il ledge, non appare corretto, sotto il profilo della rischiosità, posizionare lo stop sopra lo spike.

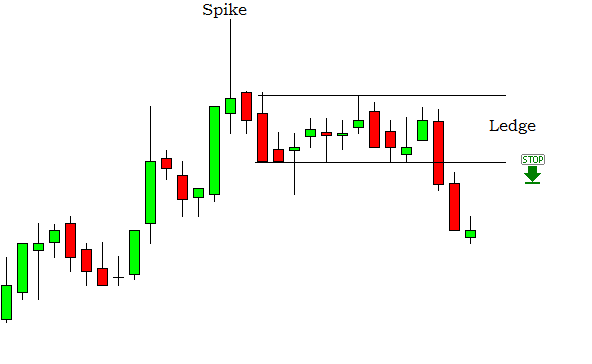

Effettuato il trade diviene ora fondamentale la revisione dello stop loss, quanto prima sia possibile, al prezzo di carico. Così facendo l'operazione è a rischio molto ridotto, in seguito lo stop andrà a trasformarsi in un trailing stop appena la posizione sarà sufficientemente in guadagno.

Queste formazioni generano un trend contrario generalmente più forte di quello di partenza, una volta revisionato lo stop al trader non resta altro che concentrarsi sull'uscita. Non avendo un target di riferimento che deriva dal setup vanno ricercati supporti, resistenze, anomalie di direzionalità o cambi anomali della volatilità. In ogni caso il trend andrà accompagnato, non troppo da vicino, da un trailing stop.

Ledge, congestione o trading range?

Un ledge, o cornice dei prezzi, non dovrebbe superare le 10 sessioni e viene considerata una formazione minore di continuazione. Joe Ross ha definito il ledge formalizzandone le caratteristiche ma, sostanzialmente, si tratta di una piccola pausa in un Trend definito. Nello spike & ledge è la combinazione di trend definito, spike anomalo e ledge a innescare il segnale di inversione. Ma non sempre si presenta un ledge da manuale limitato a 10 barre, a volte sono meno, altre volte sono di più, in ogni caso vanno stabiliti dei parametri per distinguere il ledge dalla congestione e dal movimento laterale.

- Ledge: da 4 a 10 sessioni

- Congestione: da 11 a 20 sessioni

- Trading range: da 21 a 29 sessioni

Oltre le 29 sessioni la rottura tende ad essere più debole pregiudicando la qualità del segnale, proprio per questo è importante saper distinguere un ledge, una congestione o un trading range anche se, per molti aspiranti trader, questa differenza non sembra affatto importante.