Peak to peak (PTP) e Peak to valley (PTV)

Articolo a cura di Corrado Fantini & Luca Pirazzoli

Introduciamo e spieghiamo due termini molto usati nel lessico borsistico: il peak to peak e il peak to valley.

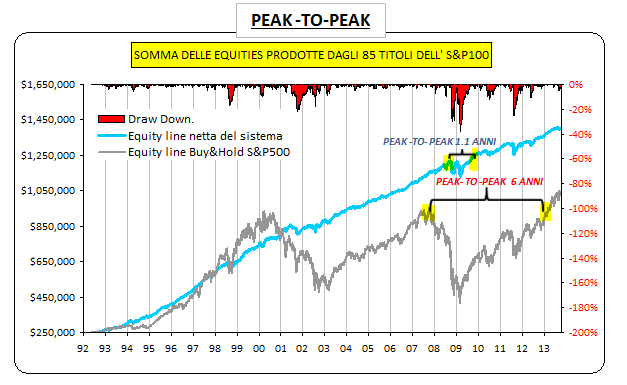

Peak to peak

Il primo rappresenta il numero di giorni intercorrente fra un precedente massimo relativo ed un nuovo massimo assoluto, identificando quindi in misura temporale di quanto è lungo l’underwater per il riassorbimento del draw-down.

Come è facilmente intuibile dal grafico, la linea grigia rappresenta il benchmarck (l’indice S&P500), mentre quella azzurra denota l’andamento di una strategia operativa. Riferendoci all’analisi grafica in questione osserviamo come esempio di peak to peak il periodo di 6 anni che intercorre dell’anno 2008 (comprendente l’underwater totale durato 5 anni) all’inizio dell’ anno appena trascorso. Parallelamente introduciamo la definizione di peak to valley, ovvero l’unità di misura temporale che denota il movimento complessivo dal massimo relativo al minimo relativo. Questo dato preso in percentuale ci indica il draw-drown, indice di rischiosità della strategia.

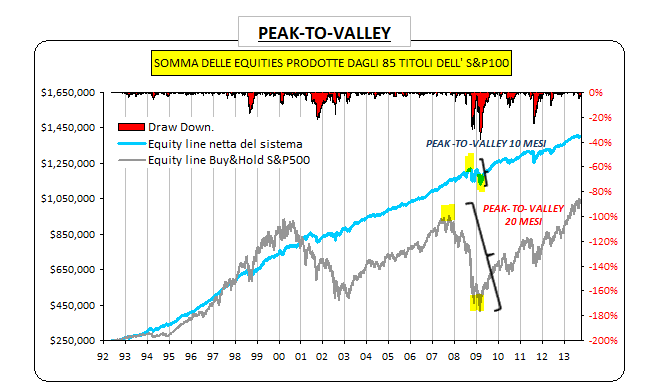

Peak to valley

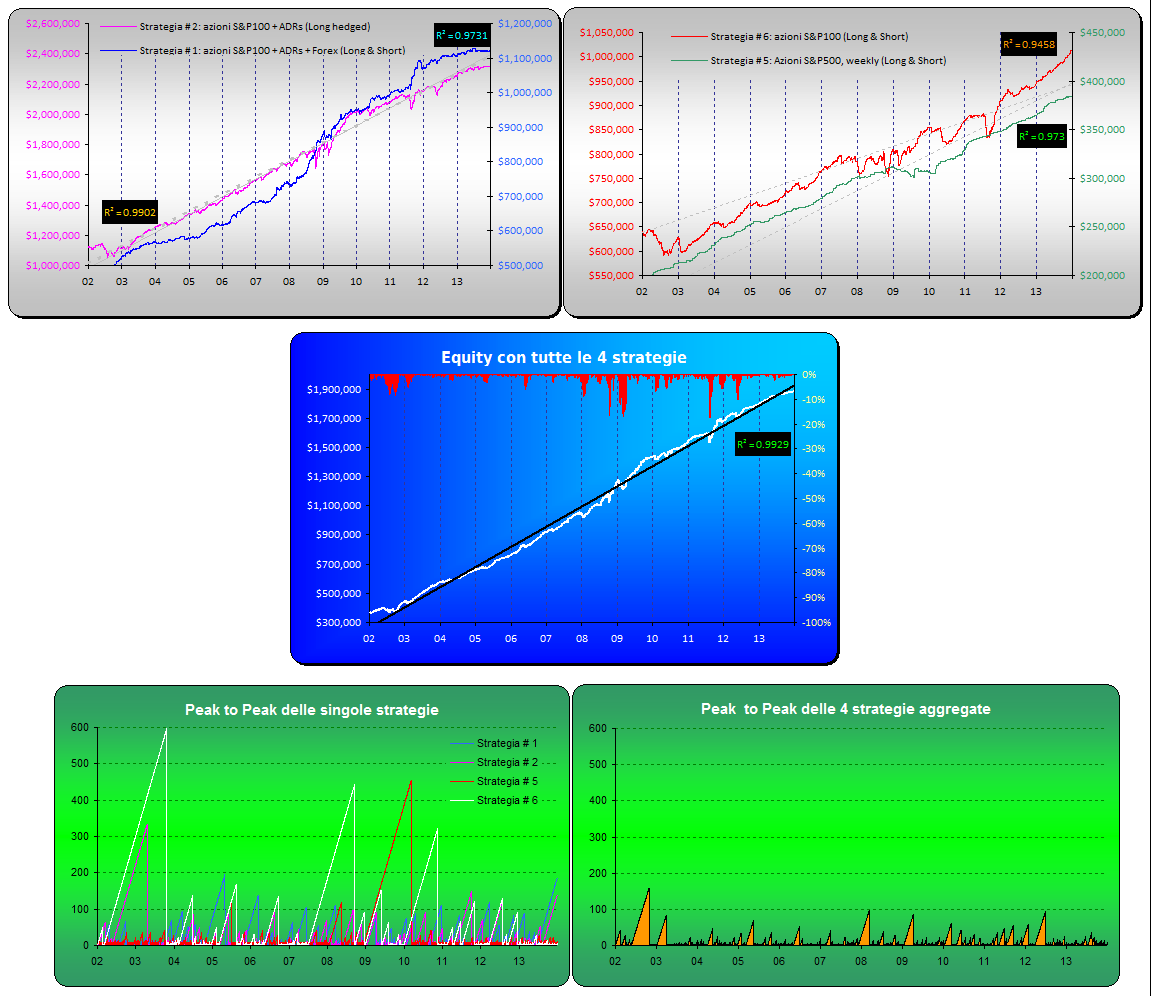

Il secondo grafico in basso ci mostra analogamente un chiaro esempio di peak to valley sull’S&P500 durato 20 mesi. Sono entrambi dati significativi per esaminare una equity line derivante da un sistema. Il PTP ci permette di sapere se effettivamente sussiste una crescita regolare dell’equity o se intercorrono periodi molto lunghi prima che si verifichi un nuovo massimo. Calcolando questo valore per l’equity line frutto della somma delle 4 strategie (grafico a sfondo blu) notiamo con piacevole sorpresa come il PTP massimo ammonti ad appena 150 giorni, mentre i draw-downs più significativi occorsi negli ultimi 10 anni non hanno richiesto mai più di 100 giorni solari per essere completamente riassorbiti.

Utilità

Questo fenomeno si spiega tramite lo studio della scorrelazione fra le strategie: quando una o più di queste è in fase di draw-down ed il contatore che misura il PTP si impenna, le altre strategie stanno apportando il loro positivo contributo registrando nuovi massimi assoluti. Solo quando i singoli draw-downs si sovrappongono fra di loro (anzichè compensarsi) il PTP del portafoglio tende ai valori vicini ai propri massimi assoluti; questi valori tuttavia sono sempre sensibilmente inferiori a quelli delle singole strategie trattate separatamente. Questo quindi è un indicatore fondamentale per sapere se le strategie che si hanno in portafoglio vanno a migliorare la crescita dell’equity line aggregata, beneficiando dell’effetto scorrelazione.

Vedi anche:

Contributi in Traderpedia

- R-squared o coefficiente di determinazione

- Peak to peak (PTP) e Peak to valley (PTV)

- Over-fitting: che cosa significa?