Herrick Payoff Index

Herrick Payoff Index , indicatore sviluppato da John Herrick a cavallo fra gli anni 70 e gli anni 80, misura il flusso di fondi in entrate e in uscite dal mercato, conseguentemente l'accumulazione e distribuzione in corso, combinando fra loro prezzi, volumi e open interest. Come è noto, l'open interest misura il numero complessivo di contratti aperti su un mercato futures, è pertanto una misura della partecipazione del pubblico disponibile per tutti i mercati a termine, benché, nel nostro caso, l'utilizzo dell'HPI nel mercato delle option sia sconsigliabile.

A nostra saputa, l'Herrick Payoff Index è l'unico indicatore pubblicamente disponibile che utilizzi l'open interest. Un'altra peculiarità sta nell'impiego del mean price (semisomma del massimo e del minimo) al posto del prezzo di chiusura.

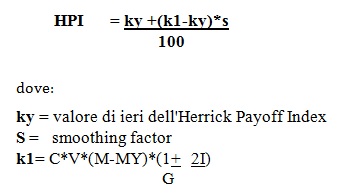

La formula su cui si basa è:

In sostanza, M rappresenta il mean price, C il valore di un tick, V il volume, I il valore assoluto della differenza fra open interest di oggi e open interest di ieri e G il maggiore fra l'open interest di oggi e l'open interest di ieri.

Il segno + dipende dal mean price: sarà + se il mean price di oggi (M) è superiore al mean price di ieri (My); altrimenti il segno sarà -.

Ancora due precisazioni: il valore di C è pari, in sostanza, a 10.000 punti per il future sull'indice della borsa italiana e a 20.000 per il BTP future trattato al LIFFE; lo smoothing factor, S, corrisponde in pratica all'impiego di una media mobile: un fattore pari a 10 equivarrà all'impiego di una media mobile a 10 giorni, un fattore pari a 11 equivarrà all'impiego di una media mobile a 11 giorni, e così via.

Infine, l'HPI va calcolato esclusivamente su dati giornalieri: non esiste notoriamente la disponibilità dell'open interest a livello infragiornaliero, mentre non avrebbe alcun senso sommare gli open interest dei cinque giorni della settimana, per realizzare un HPI weekly.

Regole operative:

1) La posizione dell'HPI sopra o sotto la linea dello zero evidenzia il dominio dei tori o degli orsi, ovvero il flusso di denaro in ingresso o in uscita dal mercato. Questo è ancora più vero quanto più decise sono le penetrazioni dello zero;

2) Un'importanza del tutto particolare è attribuita in questo caso alle divergenze. Una divergenza che si sviluppa nell'arco di due mesi sarà più significativa di quella che si verifica nel giro di due settimane, così come maggiore affidabilità avranno le divergenze che si realizzano su HPIs, che impieghino un coefficiente S elevato. Ugualmente potenti sono le divergenze sull'HPI dove il secondo picco si realizza nei dintorni della linea dello zero;

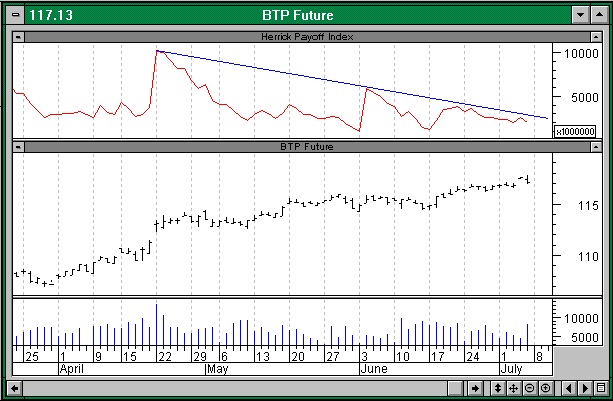

3) L'HPI si presta alle classiche tecniche di analisi grafica. La rottura di una trendline sull'indicatore spesso anticipa l'analoga rottura sui prezzi, e questa seconda rottura può essere vista come ultima occasione di ingresso sul mercato. In generale, nei trend definiti, è sempre utile tracciare delle trendlines, e sui prezzi, e sul corrispondente indicatore di momentum;

4) Un repentino spostamento verso le fasce estreme di oscillazione dell'indicatore segnala l'imminenza di una inversione di tendenza di breve periodo, frutto di un culmine nelle vendite o negli acquisti (rispettivamente selling e buying climax).