Chande Momentum Oscillator

È un indicatore di momentum, presentato da Tushar Chande, ingegnere e trader americano, sul suo “The new Technical Trader”, scritto con Stanley Kroll nel 1994 per la John Wiley & Sons. Chande parte da una serie di considerazioni preliminari:

• Gli indicatori comunemente utilizzati (RSI, Stocastico, CCI, ecc.) non sono indicatori di momentum “puri”, cioè che misurano il momentum in maniera diretta;

• L’orizzonte temporale comunemente impiegato è normalmente fisso, dando così differenti immagini dell’azione del mercato a seconda degli orizzonti temporali prescelti;

• Essi non fanno altro che rispecchiare l’azione dei prezzi, non fornendo così ulteriori elementi di valutazione;

• Per la loro costruzione, e per i meccanismi di smoothing adottati, non mostrano con una certa facilità i livelli veramente estremi dei prezzi.

Il Chande Momentum Oscillator (CMO) è una variante dell’RSI di Wilder, da cui differisce per una serie di elementi:

• misura direttamente il momentum, dato che impiega nel suo computo sia i valori dei giorni al rialzo, sia i valori dei giorni al ribasso (l’RSI impiega solo i primi);

• a differenza dell’RSI, il CMO non presenta meccanismi di smorzamento che vadano ad inficiare i suoi valori;

• varia teoricamente da -100 a +100, in modo tale da consentire ad un rapido sguardo la visione del momentum “netto”, laddove l’RSI, variando da 0 a 100, presenta il livello di 50 come punto di equilibrio.

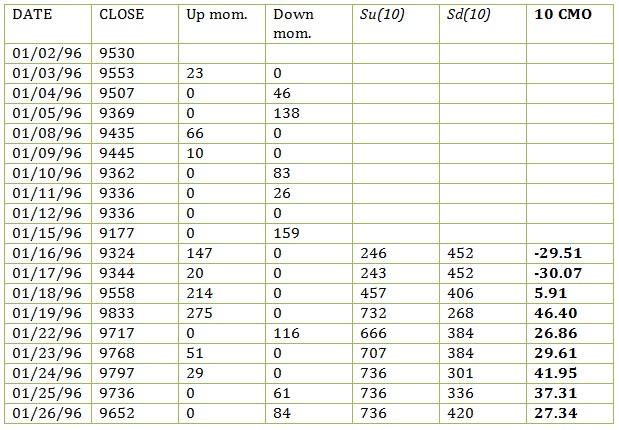

La costruzione del CMO è tutto sommato abbastanza semplice:

CMO = 100 * [(Su - Sd) / (Su + Sd)]

dove Su è la sommatoria delle variazioni assolute dei prezzi nei giorni al rialzo, mentre Sd è la sommatoria delle variazioni assolute dei prezzi nei giorni al ribasso. In altre parole, volendo calcolare il CMO a 14 giorni, si dovranno seguire una serie di passaggi:

• se la chiusura di oggi è maggiore di quella di ieri, si segna la variazione positiva, altrimenti si segna zero. Su verrà calcolato come somma degli ultimi 14 valori così ottenuti;

• se la chiusura di oggi è minore di quella di ieri, si segna il valore assoluto della variazione; altrimenti si segna zero. Sd si calcolerà come somma degli ultimi 14 valori così ottenuti.

L’esempio nel riquadro chiarirà meglio la procedura di calcolo.

Le differenze sostanziali rispetto all’RSI consistono proprio nel fatto che l’indicatore di Wilder contempla nel numeratore della formula solo Su (e non Su - Sd); inoltre, in quel caso, a differenza di quanto avviene con il CMO, si ponderano i valori inseriti nel computo.

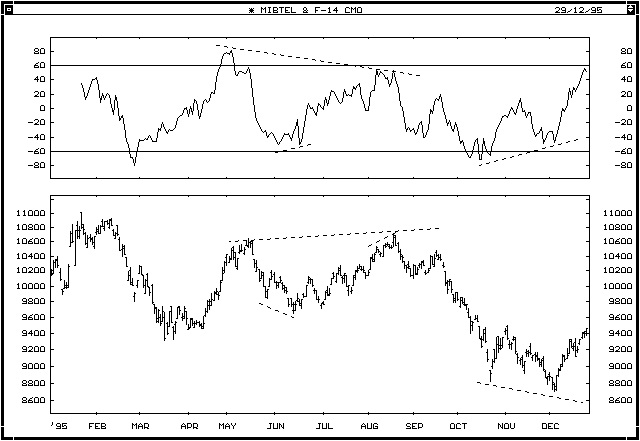

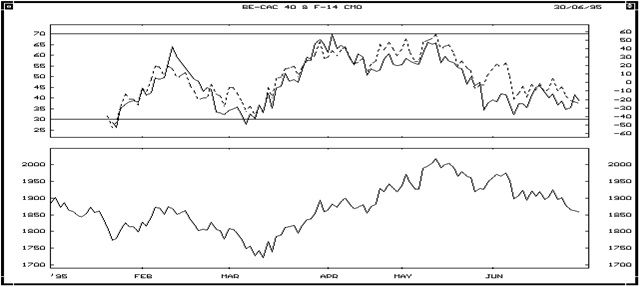

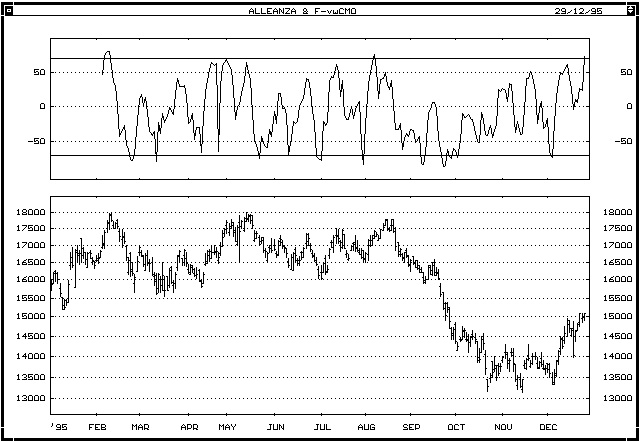

Più precisamente, in un RSI a 14 giorni, si aggiunge 1/14 del nuovo valore ai 13/14 del valore precedente . Il CMO si presenta dunque come un flessibile e versatile oscillatore di momentum, facilmente adattabile ad una varietà di stili di trading, per esempio data la sua scala caratteristica -100/+100, si presta ad identificare livelli di ipercomprato/ipervenduto con estrema facilità. Un confronto con l’RSI fa emergere come l’oscillatore di Chande raggiunga più facilmente le zone di eccesso, mentre un RSI di pari durata difficilmente supera i livelli di 20 e 80 (vedi figura 3).

La presenza di valori positivi e negativi inoltre facilita meglio la comprensione del segno del momentum del titolo (o del mercato). Infine, si può facilmente notare come, per sostituzione, un valore del CMO di 50 corrisponde ad un rapporto tra Su ed Sd di 3 a 1.

In pratica, l’up-day momentum sarà tre volte il down-day momentum, allo stesso modo un CMO pari a -50 indicherà per il titolo un rapporto fra up-day momentum (Su) e down-day momentum (Sd) di 1 a 3.

Figura 3. Un confronto tra RSI (linea tratteggiata, scala di sinistra) e CMO (linea continua, scala di destra): quasi sempre quest’ultimo “va più in là”, tranne ai primi di maggio, quando però, a differenza dell’RSI, segnalò una divergenza.

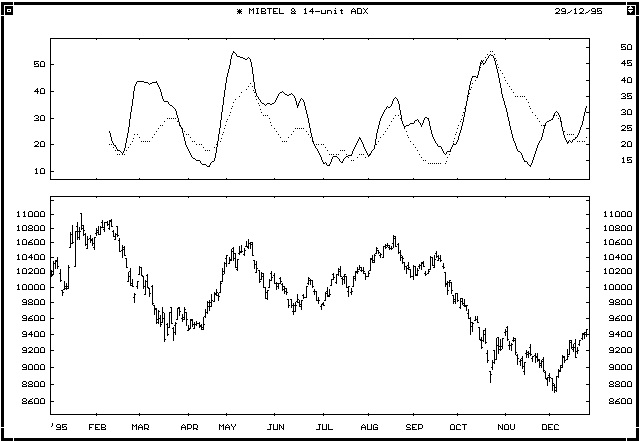

Si può utilizzare il CMO come misura della forza di un trend. Una leggera variazione del CMO è l’Absolute CMO, dove il numeratore della formula originaria è considerato in valore assoluto. Si noti come questo algoritmo venga ad assomigliare notevolmente ad un altro indicatore di direzionalità, il Vertical-Horizontal Filter.

Si può combinare il CMO con una media mobile per sviluppare un apprezzabile trading method: Chande sfrutta gli incroci del CMO con la sua media mobile semplice a 10 giorni.

Il vantaggio sta nell’entrare sul mercato ancor prima che il down-momentum diventi up-momentum, in altre parole prima dell’attraversamento dello zero da parte del CMO.

Lo svantaggio, come sempre in questi casi, sta nel rischio di falsi segnali, ovvero di segnali troppo ritardati rispetto all’inizio del trend: spetterà al trader la scelta dell’arco temporale più opportuno.

Una particolare intuizione del Chande è stata quella di elaborare un CMO volatility weighted: si tratta in pratica di calcolare la deviazione standard a 5 periodi del CMO a 5, 10 e 20 periodi, e calcolare così il CMO Composite sommando i tre valori dei CMOs di partenza, ponderati per le rispettive deviazioni standard e rapportati alla somma delle stesse deviazioni standard. Si ottiene così una misura più sensibile dell’azione del mercato, che nello stesso tempo tenga conto di più orizzonti temporali e della volatilità del titolo.

Per una disamina più approfondita del Chande Momentum Oscillator, si rimanda a: T.Chande, S.Kroll, The new Technical Trader, J.Wiley & Sons, 1994.