imported>WikiAdmin |

imported>WikiAdmin |

| Riga 1: |

Riga 1: |

| − | Nell'analizzare le prospettive di un mercato, visto dalla prospettiva del suo indice rappresentativo, si fa di solito riferimento a due variabili invero estremamente importanti: <br>'''''1. il corso, <br>2. i volumi.''''' <br>

| + | È un indicatore d’ampiezza di mercato ottenuto semplicemente calcolando il rapporto, su base giornaliera o settimanale, fra il numero di titoli al rialzo e il numero dei titoli al ribasso. A differenza dell’indicatore noto come Advancing-Declining Issues (vedi), presenta il vantaggio di rimanere relativamente costante a prescindere dal numero di titoli trattati sul mercato. l’A/D Ratio può essere utilizzato sia come indicatore di market momentum, sia come indicatore di ipercomprato/ipervenduto: in quest’ultimo caso però è opportuno smussare l’andamento erratico che presenta, con una media mobile semplice, di lunghezza variabile fra un minimo di 10 ed un massimo di 40 giorni. Sul mercato americano vige la convenzione secondo cui l’indicatore ottenuto smussando l’A/D Ratio con una media a 10 giorni fornisce segnali di ipercomprato (e perciò bearish) quando supera il livello di 1,25, mentre fornisce segnali bullish (da ipervenduto) quando staziona al di sotto di 0,75. |

| | | | |

| − | E in effetti si tratta di due dati che da soli permettono di delineare il quadro semi-completo dell'andamento dell'indice. Fiumi di inchiostro sono stati versati per spiegare come vanno letti i corsi di un titolo, e dell'indice di mercato in particolare, con l'andamento dei volumi.

| + | Analisi accurate condotte recentemente da due studiosi - Colby e Meyers - hanno però messo in luce la scarsa affidabilità dell’A/D Ratio come indicatore di ipercomprato/ipervenduto: letture elevate dell’A/D Ratio (addolcito con una media a 10 giorni) hanno talvolta portato a prolungate fasi bullish del mercato e solo in casi veramente estremi, quando l’indicatore ha superato il livello 2,5 (cioè il 5% delle volte negli ultimi 60 anni), ciò ha anticipato una accettabile vulnerabilità del mercato. |

| | | | |

| − | Ma c'è una terza variabile, spesso trascurata dai trader, disponibile per l'analisi, potremmo quasi dire la terza dimensione. Stiamo parlando dell'ampiezza del mercato, cioè di quel concetto che esprime il grado e la qualità della partecipazione della massa delle azioni al movimento del mercato.

| + | Sul fronte dell’ipervenduto l’indicatore è stato giudicato molto negativo, in quanto letture convenzionalmente giudicate bullish (inferiori a 0,80) hanno portato ad ulteriori declini del mercato. Risultati più incoraggianti sono stati ottenuti impiegando una media più lenta (a 40 giorni), ma in ogni caso va ricordato che gli indicatori di breadth devono essere accompagnati da segnali di conferma provenienti da altri indicatori, prima di intraprendere una operazione. |

| | | | |

| − | Per capire che cos'è l'ampiezza (breadth) bisogna tener presente che il mercato è fatto di un "universo" di azioni, e fra queste ci sono titoli ad elevata capitalizzazione, che spesso "fanno mercato", ovvero dettano la tendenza, e titoli a minore capitalizzazione, che spesso sono market-follower, ovvero si limitano a seguire l'andamento del mercato, ovviamente con le dovute eccezioni. Del resto è evidente a tutti che una performance positiva di un indice può essere disaggregata con riferimento ai settori merceologici rappresentati, e questo può portarci a verificare la presenza di settori che hanno sovraperformato l'indice, e settori che si sono comportati meno bene, o che addirittura hanno presentato performances negative.

| + | Presentiamo un estratto di foglio di lavoro Excel con cui abbiamo preparato l’indicatore in questione. Successivamente presentiamo un grafico dell’Indice Mibtel con la versione “smoothed” (media mobile a 40 giorni) dell’Advance-Decline Ratio. [[Image:Adratio 1.jpg|center|Adratio 1.jpg]] <br>[[Image:Adratio 2.jpg|center|Adratio 2.jpg]] |

| | + | <center><br>''Advance/Decline Ratio.''</center> |

| | + | == Vedi anche: == |

| | | | |

| − | Partendo da questa premessa, è evidente come pochi titoli ad elevata capitalizzazione, in virtù di situazioni contingenti, possano con il loro andamento influenzare sensibilmente l'andamento del mercato, e così mascherare la natura - rialzista o ribassista - sottostante. Ciò evidenzia l'opportunità di impiegare strumenti che prescindano da questi fattori, e considerino i partecipanti al mercato da un punto di vista più "democratico".

| + | *[[Indice sequenziale Analisi Algoritmica|Indice sequenziale Analisi Algoritmica]] |

| − | | |

| − | Una prima misura - abbastanza intuitiva a questo punto - dell'ampiezza del mercato è offerta dal numero di titoli che si muovono in sintonia con l'andamento del mercato: un indice che chiude con una variazione positiva deve essere accompagnato non solo da volumi relativamente sostenuti, e possibilmente in crescita rispetto alle sedute precedenti, ma anche da un numero di titoli al rialzo che superi abbondantemente quello dei titoli al ribasso. Questo dimostrerà che la performance sarà stata dovuta non solo al comportamento delle blue-chips, ma anche dal comportamento corale di buona parte dei titoli trattati.

| |

| − | | |

| − | Possiamo a questo punto parlare di Advance-Decline come quella famiglia di indicatori che ci permette di tastare il polso al mercato, attraverso la elaborazione di dati relativi ai titoli al rialzo (advancing issues), titoli al ribasso (declining issues) e titoli invariati (unchanged) rispetto al giorno precedente. Occorre avvisare che questi indicatori di momentum in senso lato sono impiegabili in tutti i mercati, e così non solo su quello azionario, ma anche su quello delle commodities, piuttosto che su quello obbligazionario, valutario, ecc., tuttavia, seri studi hanno riscontrato una significatività inferiore in questi mercati, che non nel mercato azionario.

| |

| − | | |

| − | Di converso, si rende possibile considerare tutti i mercati azionari di diversi paesi industrializzati per calcolare un indicatore di ampiezza globale (da confrontare, nella fattispecie, con una media omogenea, quale per esempio il Morgan Stanley Capitalisation Index).<br>

| |

| − | | |

| − | <br>

| |

| − | | |

| − | [[Image:Ad line ampiezza 1.jpg|center|Ad line ampiezza 1.jpg]] ''Indice Comit e A/D Line. In questo grafico, l’A/D Line sottolinea bene la profonda differenza fra la natura del rialzo del mercato nella seconda parte del periodo toro (novembre ‘93 - maggio ‘94), sicuramente più decisa ed impetuosa, e la prima parte (ottobre ‘92 - novembre ‘93), insicura e tentennante.''

| |

| − | | |

| − | <br>

| |

| − | | |

| − | Ad essere precisi, uno stimatissimo autore, Martin J. Pring, distingue i breadth indicators in tre categorie: <br>'''''1. gli indici di diffusione, che misurano il numero di titoli presenti sul mercato in trend positivo, <br>2. gli indicatori di nuovi massimi e nuovi minimi, <br>3. gli indicatori di Advance-Decline. <br>'''''

| |

| − | | |

| − | Appare abbastanza evidente, a questo punto, come sia facile pervenire alla costruzione dell'Advance-Decline Line, da intendersi come quella linea esprimente la somma cumulativa di tutte le differenze quotidiane fra numero di titoli al rialzo e numero di titoli al ribasso.

| |

| − | | |

| − | <br>In altre parole, partendo da una base arbitraria (alcuni suggeriscono un numero sufficientemente elevato per evitare numeri negativi, ma lo zero va bene ugualmente, visto che si tratta solo di osservare il trend e non i valori assoluti) si sommano giorno dopo giorno le differenze citate, onde pervenire ad una nuova serie storica.

| |

| − | | |

| − | I grafici in queste pagine mostrano appunto la A/D Line elaborata sul mercato italiano e si nota subito la somiglianza con l'Indice Comit riportato nella parte inferiore. L'osservatore attento tuttavia noterà alcune significative differenze, che fanno dell'A/D Line un potente strumento anticipatore. Abbiamo già fatto notare che quando un trend si approssima all'esaurimento, il numero di titoli che vi partecipano è sempre più ridotto, dando vita ad una perdita di momentum che condurrà più tardi ad una inversione di tendenza.<br><br>

| |

| − | | |

| − | [[Image:Ad line ampiezza 2.jpg|center|Ad line ampiezza 2.jpg]] <center>''Notate le bearish divergence sui massimi relativi dell’Indice Comit.'' </center>

| |

| − | | |

| − | <br>

| |

| − | | |

| − | Queste affermazioni del resto sono alla base del concetto di divergenza: man mano che un prezzo si avvicina al precedente massimo (ad un precedente minimo), può accadere che vi giunga con una "spinta" ridotta, e questo spesso porta ad una fine prematura del trend.<br>Lo stesso si può osservare dal confronto dell'Indice Comit con l'A/D Line: sul grafico si nota chiaramente come alcuni nuovi massimi non siano stati "accompagnati" da una conferma dell'A/D Line (a maggio, nel periodo agosto-settembre e a febbraio): la conseguenza è stata in ogni caso un vistoso ribasso. <br>E non è un caso che le divergenze mostrate siano state bearish: i teorici concordano nel giudicare queste osservazioni più affidabili ai massimi, che non ai minimi. <br>In altre parole, un andamento ribassista dell'indice di mercato non ci vedrà necessariamente compratori, se osserveremo l'A/D Line muoversi in senso contrario. <br>Non c'è una soddisfacente giustificazione per questa asimmetria, per dirla alla Pring: "ai minimi di mercato l'ampiezza non è un concetto molto utile per la determinazione di inversioni maggiori, dato che la gran parte delle azioni di solito coincide con, o segue con ritardo, gli indici più importanti". (Martin Pring, Analisi Tecnica dei mercati finanziari, McGraw-Hill 1989).<br>

| |

| − | | |

| − | <br>

| |

| − | | |

| − | [[Image:Ad line ampiezza 3.jpg|center|Ad line ampiezza 3.jpg]] ''Notate il comportamento nettamente contrastante degli ultimi mesi fra l’A/D Line e i principali indici di mercato: i massimi e minimi crescenti del Comit sono coincisi con massimi e minimi decrescenti dell’A/D Line.''

| |

| − | | |

| − | <br>

| |

| − | | |

| − | Abbiamo visto che l'A/D Line, come nuova serie storica, si presta ad essere analizzata con tutto lo strumentario disponibile in analisi tecnica. E, in effetti, diversi autori si sono cimentati con successo nella ricerca ed implementazione di indicatori di momentum calcolati sull'A/D Line.<br>

| |

| − | | |

| − | == Vedi anche: ==

| |

| − | | |

| − | *[[Indice sequenziale Analisi Algoritmica|Indice sequenziale Analisi Algoritmica]] | |

| − | *[[Formula Advance Decline Oscillator |Formula Advance Decline Oscillator]]

| |

| | | | |

| | [[Category:Oscillatori]] | | [[Category:Oscillatori]] |

È un indicatore d’ampiezza di mercato ottenuto semplicemente calcolando il rapporto, su base giornaliera o settimanale, fra il numero di titoli al rialzo e il numero dei titoli al ribasso. A differenza dell’indicatore noto come Advancing-Declining Issues (vedi), presenta il vantaggio di rimanere relativamente costante a prescindere dal numero di titoli trattati sul mercato. l’A/D Ratio può essere utilizzato sia come indicatore di market momentum, sia come indicatore di ipercomprato/ipervenduto: in quest’ultimo caso però è opportuno smussare l’andamento erratico che presenta, con una media mobile semplice, di lunghezza variabile fra un minimo di 10 ed un massimo di 40 giorni. Sul mercato americano vige la convenzione secondo cui l’indicatore ottenuto smussando l’A/D Ratio con una media a 10 giorni fornisce segnali di ipercomprato (e perciò bearish) quando supera il livello di 1,25, mentre fornisce segnali bullish (da ipervenduto) quando staziona al di sotto di 0,75.

Analisi accurate condotte recentemente da due studiosi - Colby e Meyers - hanno però messo in luce la scarsa affidabilità dell’A/D Ratio come indicatore di ipercomprato/ipervenduto: letture elevate dell’A/D Ratio (addolcito con una media a 10 giorni) hanno talvolta portato a prolungate fasi bullish del mercato e solo in casi veramente estremi, quando l’indicatore ha superato il livello 2,5 (cioè il 5% delle volte negli ultimi 60 anni), ciò ha anticipato una accettabile vulnerabilità del mercato.

Sul fronte dell’ipervenduto l’indicatore è stato giudicato molto negativo, in quanto letture convenzionalmente giudicate bullish (inferiori a 0,80) hanno portato ad ulteriori declini del mercato. Risultati più incoraggianti sono stati ottenuti impiegando una media più lenta (a 40 giorni), ma in ogni caso va ricordato che gli indicatori di breadth devono essere accompagnati da segnali di conferma provenienti da altri indicatori, prima di intraprendere una operazione.

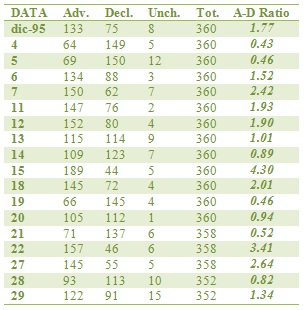

Presentiamo un estratto di foglio di lavoro Excel con cui abbiamo preparato l’indicatore in questione. Successivamente presentiamo un grafico dell’Indice Mibtel con la versione “smoothed” (media mobile a 40 giorni) dell’Advance-Decline Ratio.

Advance/Decline Ratio.

Vedi anche: