Gli errori di logica nella costruzione concettuale

Gary Bielfeldt, uno dei più famosi trader di Wall Street, basava la propria filosofia di trading sulla specializzazione, esattamente il contrario della diversificazione. Bielfeldt sosteneva:"la miglior cosa che possa fare chiunque si avvicini per la prima volta ai mercati finanziari è apprendere come funziona un trading system. Questo lo porterà a riconoscere l'importanza del sapere lasciar correre i profitti e di come le perdite devono essere tagliate".

Già, lasciar correre i profitti e tagliare le perdite. Parole e concetti già sentiti centinaia di volte, ma sostanzialmente come e quando devono essere lasciati correre i profitti e tagliate le perdite? E ancora, come devono essere generati i segnali che poi permetteranno di far correre i profitti? Tutte le idee concettualmente sono valide, l’uomo è progredito nella ricerca della conoscenza proprio grazie a persone che hanno perseguito idee apparentemente folli. Follia e genio sono separate da una sottile parete che tuttavia spesso è mobile.

Uno degli errori tipici di chi inizia a sviluppare sistemi di trading è di cercare di evitare la fase di progettazione logica delle strategie procedendo per tentativi, senza pianificazione alcuna, aggiungendo o togliendo le condizioni sulla base del rendimento aggiuntivo che apportano alla strategia. Il sistema deve essere concettualmente logico e, in particolare deve essere, almeno inizialmente, neutro.

Immaginiamo di sviluppare un sistema di trading intraday in una fase di mercato molto rialzista, tariamo il nostro trading system con stop loss diversi per gli short e per i long. Quindi avremo, ad esempio, uno stop loss dello 0.8% per i long e uno stop loss dello 0.2% per gli short. Un risultato nettamente migliore, a livello di report, di impostare due stop loss identici, tuttavia un errore concettuale grave perché si rischia molto nei long e poco negli short unicamente per la presenza, certamente non eterna, di un trend rialzista primario. Questo è un chiaro esempio di errore concettuale. Al di là del rendimento che può generare, appare evidente che la strategia è sbilanciata, vi è una disponibilità al rischio inferiore negli short rispetto ai long e questo, senz’altro, porta un beneficio su sistemi testati in mercati rialzisti. Questo tipo di sbilanciamento è un’ottimizzazione insidiosa e pericolosa.

Altri errori di costruzione concettuale sono, a puro titolo di esempio:

• usare un sistema trend following con un filtro di ipercomprato / ipervenduto;

• creare un sistema contrarian con un filtro di rottura dei massimi o dei minimi;

• impostare un sistema di volatilità breakout con un filtro di medie mobili;

• utilizzare, per un sistema che lavora solo intraday, anche dati della giornata precedente.

Appare evidente come rivesta primaria importanza impostare con criteri logici la costruzione del sistema di trading, in particolare le diverse condizioni che si devono verificare per generare un segnale operativo non devono essere in contraddizione tra loro. Una volta impostata la nostra idea di trading è necessario trasformarla in un sistema, per far ciò si ricorre alla programmazione delle condizioni operative.

Un altro errore critico e molto insidioso è rappresentato dalle correlazioni spurie, ovvero quelle correlazioni che apparentemente sono una la conseguenza dell’altra ma che in realtà non sono direttamente correlate. Questo è un problema della statistica nell'ambito delle analisi che calcolano la tendenza di una variabile a variare in funzione di un'altra (correlazione) e si presenta frequentemente nell'effettuare regressioni con osservazioni provenienti da serie storiche come nel caso dei test per ideare un trading system. Un esempio chiarirà le idee.

Immaginiamo di osservare, in modo diretto e continuo, che mese dopo mese il numero di matrimoni celebrati e il numero di rondini in cielo sono correlati. Molte rondini in cielo significano molti matrimoni e viceversa. Chiaramente la correlazione esiste ogni volta che la osserviamo, ma non è detto che una delle due condizioni influenzi l’altra, più semplicemente le rondini compaiono durante le loro migrazioni in primavera ed autunno che sono pure i periodi preferiti dalle coppie per sposarsi. Un chiaro esempio di correlazione spuria.

La correlazione spuria venne descritta per la prima volta nel 1926 da George Udny Yule in Why Do We Get Some Nonsense Correlations Between Time Series? A Study in Sampling and the Nature of Time Series, dopo aver osservato in uno studio una correlazione lineare positiva tra percentuale di matrimoni con rito religioso e tasso di mortalità. Uno studio controverso poiché oltre 80 anni dopo, ai tempi nostri, ancora nessuno è in grado di stabilire se il matrimonio ha effettivamente degli effetti benefici sulla qualità della vita.

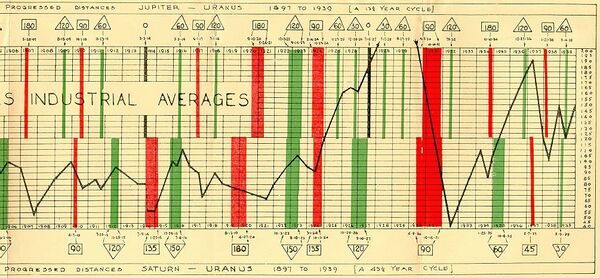

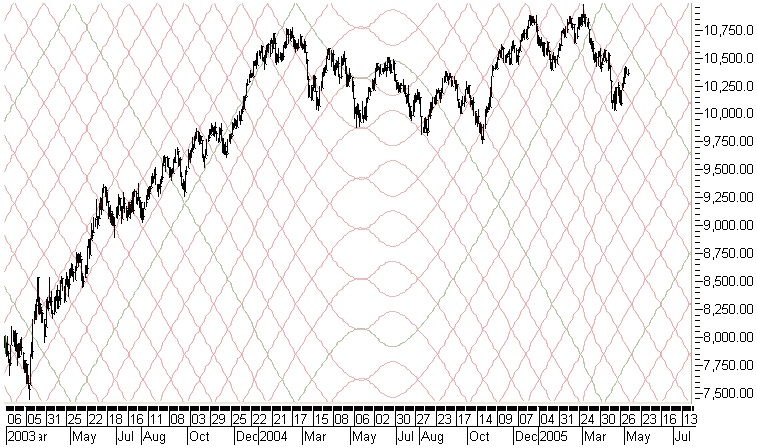

Anche nello sviluppo concettuale di un trading system possiamo imbatterci in correlazioni spurie se non progettiamo con logica le nostre condizioni operative. Alcune delle tecniche di Gann, oggi impresentabili e in effetti scarsamente pubblicizzate, utilizzano le posizioni dei pianeti per correlare i movimenti azionari, negli Stati Uniti è addirittura in commercio più di un software che sviluppa metodologie astrali di previsione dei corsi azionari.

Lo stesso GannTrader, un software che i gannisti ben conoscono, permette con un semplice tasto di posizionare le orbite dei pianeti nei grafici. Sono casi limite ovviamente, ma può sorgere la tentazione di impiegare il nostro tempo ricercando correlazioni che non hanno nessuna attinenza con la logica operativa. Un esempio più insidioso è dato dalla ricerca dei giorni dove vendere e dove comprare. Alcuni studi presentano l’affidabilità statistica, ad esempio, del comperare il lunedì e vendere il venerdì, la tentazione di prendere in considerazione elementi estranei ai prezzi è forte e insidiosa ma scarsamente produttiva.

Gli studi in tal senso abbondano, basta collegarsi ad internet e digitare in un qualsiasi motore di ricerca la frase “Astrology forecast for trading” per avere immediatamente visione di quanto è vasto il materiale proposto. D’altronde se osserviamo ex-post le correlazioni, e non siamo adeguatamente preparati, il rischio di cadere vittima dei suadenti canti delle sirene è enorme.

Il grande numero di strumenti che l’informatica può creare permette anche di visualizzare in forma grafica, ad esempio, l’andamento dell’indice Dow Jones e i cicli astrali, chiaramente potrebbe venire la tentazione di testare un sistema automatico basato su queste supposte correlazioni.

In altre parole la correlazione spuria è una forma pericolosa di illusione cognitiva che colpisce, al pari di ogni altra figura professionale, anche il lavoro del trader.

• Consideriamo quindi un errore di logica l’impiego, nella costruzione di un trading system, di qualunque correlazione che non abbia il prezzo stesso come elemento centrale di valutazione.

Ogni buona regola naturalmente ha la sua eccezione, in questo caso il volume che può trovare impiego nel sistema ma solo come filtro subordinato ai prezzi. Proprio i sistemi di volatility breakout utilizzano sovente il volume come validazione dei pattern che ricercano. Ogni sistema andrà quindi progettato tenendo conto che sono i prezzi il nostro oggetto di osservazione, solo il loro andamento produce guadagni o perdite in conto capitale. Una volta messe insieme alcune valide idee di trading il compito successivo del trader sarà di trasformare le proprie idee in un sistema vero e proprio.

Non crediate che sia facile, l’errore di logica è subdolo e se non si è sufficientemente preparati lo si trasferirà nella strategia senza nemmeno esserne consapevoli. Ricordo bene la richiesta che mi fece un trader qualche tempo fa, voleva creare un sistema che comperasse nei giorni pari in apertura e che vendesse allo scoperto nei giorni dispari. Il sistema aveva vari filtri che lo rendevano quasi degno di attenzione, si confrontava il trend della giornata precedente e se la giornata successiva era in apertura negativa e dispari si shortava con chiusura a fine giornata, se invece eravamo in un giorno pari con chiusura precedente positiva si comperava vendendo in chiusura. Mi si presentarono altri filtri sulla stagionalità del mercato da inserire in una strategia che di logico aveva ben poco ma che effettivamente, adeguatamente sofisticata, generava un utile.

Non sarei mai in grado di affidare i miei soldi a una simile strategia, semplicemente la rigetto perché non la capisco, ho un innato bisogno di capire il perché una regola funziona o meno, un bisogno che vi invito fortemente a fare vostro nella progettazione della vostra strategia operativa.

Vedi anche:

- Indice sequenziale Trading System

- Ognuno è fabbro del proprio destino

- Prevedere il futuro osservando il passato

- I sistemi automatici di trading

- Diverse categorie di trading system

- Trend Following

- Contrarian

- Volatility Breakout

- Ibridi

- La pianificazione della strategia operativa

- Gli errori di logica nella costruzione concettuale

- Da un’idea a un trading system

- Il punto della situazione