Differenze tra le versioni di "Le previsioni con i cicli"

imported>Stefano Fanton |

(Nessuna differenza)

|

Versione attuale delle 02:17, 21 feb 2012

Studiando il passato, ho scoperto quali cicli si ripetono nel futuro...

...Il TEMPO è il più importante fattore per determinare i movimenti del mercato,

e con lo studio delle documentazioni passate delle medie o delle singole azioni potrai dimostrare a te stesso che la storia si ripete e che conoscendo il passato potrai dire il futuro…

Ora, con uno studio dei PERIODI DI TEMPO e dei CICLI DI TEMPO imparerai perché i massimi e i minimi si formino in certi periodi e perché i Livelli di Resistenza sono così forti in certi momenti e i minimi e i massimi si mantengono intorno a loro...».

(William D. Gann)

Fin dalla fine del secolo scorso e dai primi anni del ‘900 gli economisti che si affacciavano sui mercati finanziari hanno cercato di scoprire se esistessero armonie e simmetrie nei cicli dei principali mercati finanziari. Riuscire ad individuare una certa ripetitività nel presentarsi delle onde dei cicli economici passati, può portare ad avere dei punti di riferimento per operare nel futuro. Ma nulla si è detto a proposito della durata delle varie fasi dei cicli esaminate.

L’analisi che cerca di rispondere a queste domande, si chiama: analisi strutturale ed è uno dei tanti approcci possibili all’analisi tecnica. Alla base di tale analisi vi è il concetto di ciclo. Infatti, nell’osservare l’evoluzione di una qualsiasi serie di prezzi è possibile scorgere fluttuazioni di questi, caratterizzate da ricorrenze cicliche. Qualcuno afferma che le guerre sono cicliche perché la natura umana non cambia, Gann affermava che gli errori, le speranze, i desideri e i comportamenti degli investitori sono soggetti alla stessa ciclicità. Il sistema più semplice e veloce per imparare a prevedere i movimenti dei titoli è quello di conoscere il passato.

Tempo e prezzo sono sempre in relazione tra loro, studiare i cicli maggiori, quelli medi e quelli piccoli è molto importante per avere una visione chiara dell’andamento del trend.

Diamo per prima cosa una definizione rigorosa di ciclo. Un ciclo è composto dalle seguenti caratteristiche:

• L’ampiezza, cioè l’altezza dell’onda rialzista e ribassista.

• Il periodo, cioè l’arco temporale che separa due massimi o due minimi.

• La fase, ovvero l’arco temporale che intercorre tra due cicli.

Attraverso l’individuazione di una certa costanza nelle dimensioni temporali di tali caratteristiche, l’analista riesce ad estrapolare i livelli d’inversione futuri in prossimità dei quali procedere operativamente sul mercato o prepararsi ad un’inversione. L’analisi strutturale e il suo sfruttamento a fini operativi presuppone l’assunzione di quattro principi.

1. Il primo principio è quello di proporzionalità secondo la quale una reazione di prezzi è proporzionata alla precedente. Ciò significa che un lungo periodo di prezzi crescenti, sarà seguito da un altrettanto lungo periodo di prezzi decrescenti e viceversa. Movimenti di breve periodo saranno seguiti da correzioni di breve periodo. Supponendo quindi l’uguaglianza dei movimenti rialzisti e ribassisti, è possibile stabilire dei futuri obbiettivi teorici dei movimenti dei prezzi. Una regola chiarirà il concetto.

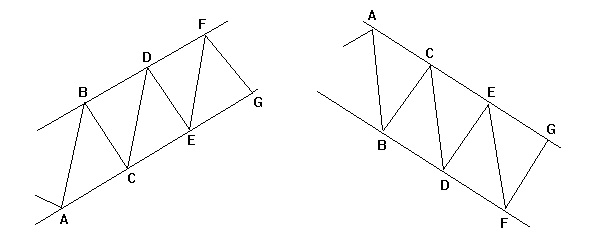

Nella prossima figura è visualizzato l’andamento di un tipico trend ascendente. Una volta che il prezzo è arrivato nel punto E, gli obbiettivi rialzisti e ribassisti, in caso di continuazione del trend, sono dati rispettivamente dalla media delle precedenti fasi rialziste e dalla media delle precedenti fasi ribassiste.

Obiettivo rialzista: F = E + (AB + CD \ 2)

Obiettivo ribassista: G = F - (BC + DE \ 2)

In caso di movimento discendente gli obiettivi sono:

Obiettivo rialzista: G = F + (BC + DE \ 2)

Obiettivo ribassista : F = E - (AB + CD \ 2)

2. Il secondo principio è quello dell’uniformità che assume ciclicità di durata simile per gli andamenti dei prezzi di tutte le azioni, indici e mercati.

3. Il terzo principio, è quello di variazione e afferma che, mentre come si è visto nel principio d’uniformità tutte le azioni, gli indici e i mercati passano attraverso cicli simili per periodo, la cadenza temporale sia dei massimi sia dei minimi varia, come pure l’ampiezza delle fluttuazioni dei prezzi.

4. Il quarto principio è quello della somma che descrive il ciclo come il risultato dato dalla somma di diversi cicli con periodo differente. La tendenza in una serie temporale, è formata da quattro influenze: quella secolare, quella ciclica, quella stagionale e quella casuale. Ogni ciclo può essere contenuto in un ciclo più grande e allo stesso tempo contiene all’interno del suo periodo cicli più brevi.

Tra i cicli appena elencati possono esserne menzionati alcuni come per esempio il ciclo “secolare” individuato da un economista russo, Nicolai Kondratieff, che osservò nel 1926 che gli Stati Uniti avevano attraversato tre lunghe onde economiche ciascuna della durata di cinquant’anni. Un ciclo di questo tipo può contenere al suo interno il modello decennale di Edgar Lawrence Smith, il quale può inglobare cicli di quattro anni chiamati cicli di Kitchin. L’attenzione che Gann ha riposto nei cicli dei prezzi e nella loro durata non è riscontrabile in nessuna teoria che riguarda l’analisi di prezzo nei mercati finanziari. A differenza dell’analisi tecnica tradizionale, che cerca di definire solo obiettivi di prezzo, l’analisi di Gann cerca di fornire anche obiettivi di tempo raggiunti i quali un’inversione di tendenza diventa probabile. Gli studi compiuti da Gann sono stati realizzati sui prezzi di merci, azioni, titoli a reddito fisso, metalli preziosi e prendono spunto dall’astrologia, dagli studi biblici ad essa collegati e dalle molte osservazioni empiriche frutto di decenni di ricerca.

I prezzi delle attività economiche hanno, nel tempo, delle oscillazioni che sono dovute a motivazioni diverse. Il ciclo economico sottostante è però in grado di influenzare i prezzi di tutte le attività finanziarie o economiche. I prezzi di azioni e obbligazioni seguono dei cicli temporali che spesso hanno una precisione sorprendente.

Gann considerava il tempo come il più importante fattore di influenza del mercato, il suo lavoro non si è limitato ad analizzare le relazioni temporali tra ciclo economico e finanziario, ma fa spesso riferimento anche a cicli di alcuni giorni, settimane, o mesi.

La base di partenza per i cicli di Gann è rappresentata indubbiamente dal ciclo di un anno. Tale periodo di tempo che è formato da 365 giorni è poi diviso in 4 trimestri ovvero in periodi di tempo pari a 90 giorni. La stessa divisione espressa in settimane ci fornisce importanti mini cicli settimanali di durata pari a 13, 26, 39, 52 settimane. Se invece gli stessi periodi di tempo sono espressi in giorni i numeri da ricordare saranno 90, 180, 270 e 360 giorni.

Anche i cicli di 45 e di 135 giorni dovrebbero essere presi in considerazione poiché rappresentano 1/8 e 3/8 di 360.

Gann inoltre raccomandava di prestare particolare attenzione a quelle date che distano 3 o 7 mesi da un significativo minimo, la serie progressiva di 7 è considerata fondamentale, in particolare modo 49 che rappresenta anche il ciclo che segue più da vicino l’indice Comit. Sette è un numero fatale che ricorre spesso nella Bibbia ed è governato dal pianeta Saturno che porta contraddizioni, depressioni e panico. 7 volte 7 è uguale a 49 che è considerato l’anno fatale del male e che causa grandissime oscillazioni nei mercati finanziari.

Le date che distano 12, 18, 24, 30, 36, 42, 48 mesi da significativi massimi o minimi (presi in prestito dai livelli naturali in base 12) sono importanti date di possibile cambiamento di trend.

Per quanto riguarda il grafico giornaliero, importanti punti di svolta sarebbero da ricercare tra il 48° e il 52° giorno da un massimo o da un minimo e tra il 90° e il 98° giorno. Inoltre, date che distano 540 giorni da rilevanti massimi o minimi sono dei possibili punti di svolta.

A questo punto si avverte la necessità di distinguere i giorni di borsa aperta (254 circa) dai giorni di calendario (365). Quando Gann parla di cicli che si basano su grafici giornalieri fa riferimento esclusivamente ai giorni di calendario. Ciò significa che quando Gann raccomanda di prestare attenzione ad una data che dista 49 giorni da un importante massimo o minimo se utilizziamo un grafico che conta solo i giorni di borsa aperta dovremmo porre attenzione al 35° giorno (7 settimane per 5 giorni).

Se si preferisce fare riferimento all’anno borsistico invece che all’anno solare basta dividere i vari cicli per 1.4. Ad esempio, un ciclo solare di 49 giorni corrisponde ad un ciclo finanziario di 35 sedute, infatti, 49 diviso 1.4 da 35.

I segnali migliori sono forniti da quelle date dove vi sono coincidenze di più cicli, tale situazione è definita cyclical vibration ed è molto più affidabile di un unico ciclo. Gann raccomandava di stare molto attenti ai movimenti che si sviluppavano per periodi di tempo di 3 o multipli. Per fare un esempio, se ci troviamo alla fine di un movimento al rialzo che ha avuto una durata di tre mesi, una correzione al ribasso di tre settimane è ciò che ci si dovrebbe aspettare.

Molti cicli di Gann sono tra di loro collegati, infatti, su un grafico mensile, ad esempio, possiamo avere un ciclo di 6 mesi, che sono 26 settimane, in altre parole 180 giorni.

Per questo motivo i cicli più importanti per l’analisi di Gann sono quelli di 90 giorni o di 90 settimane, di 52 settimane e infine di 144 giorni o 144 mesi (ovvero 12 mesi per 12 anni). I moltissimi cicli non vanno mai interpretati come punti di svolta, bisogna tracciarli con le frequenze più significative per ogni titolo ed osservare i punti nei quali si hanno più coincidenze cicliche, solo allora possiamo aspettarci con un certo grado di affidabilità un’inversione di tendenza. Le frequenze dei cicli possono essere anche abbinate con le rotture di livelli naturali, di proiezioni delle basi o di angoli di pendenza, sta all’analista capire la “personalità” del titolo ed eliminare il 50% della teoria.

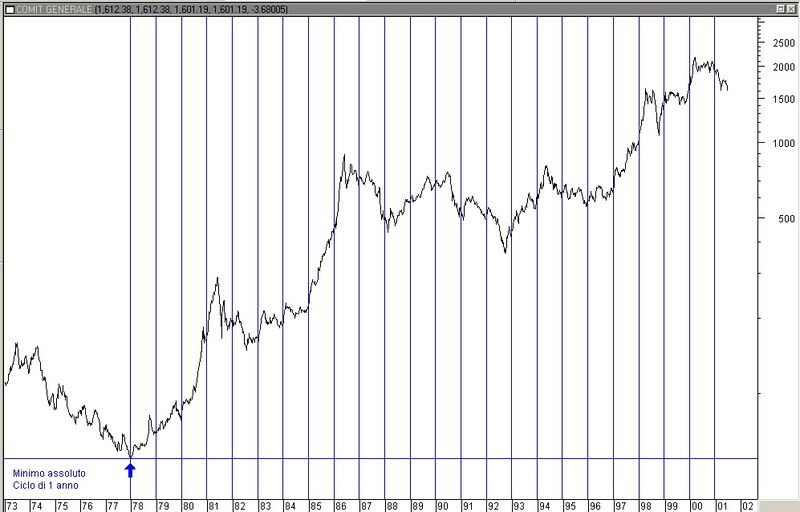

Vediamo un esempio di ciclo di calendario sull’indice Comit prendendo il minimo assoluto come riferimento per i successivi cicli.

Nell’esempio proposto e in quelli che seguono, abbiamo applicato all’indice Comit un ciclo di 1 anno di calendario dal minimo assoluto di 54.9 del 22 dicembre 1977 al 1979 e come è facile osservare nella maggioranza dei casi ad inizio ciclo si è avuto un brusco movimento o al rialzo o al ribasso.

Il ciclo di 1 anno di calendario da minimi o massimi assoluti mantiene la sua validità fino al raggiungimento di nuovi massimi o minimi assoluti e può essere tracciato su qualsiasi titolo. Difficilmente per l’indice Comit si ripresenteranno valori così bassi da cambiare il minimo assoluto.