Individuare la fase di trend corrente

Una volta dotati dei sistemi di visualizzazione dei prezzi dobbiamo definire alcuni concetti fondamentali sui quali basare le nostre analisi del trend. Assodato che i prezzi possono salire, scendere o muoversi lateralmente risulta fondamentale individuare la fase in cui ci troviamo per analizzare correttamente i movimenti dei prezzi. Diverso è il peso di un rialzo, anche robusto, inserito in un trend al ribasso piuttosto che al rialzo. Dobbiamo quindi dotarci degli strumenti necessari per individuare la fase di mercato attuale.

I movimenti dei mercati sono contraddistinti sempre da quattro configurazioni grafiche che si sviluppano in altrettante quattro fasi:

1. Configurazione di Bottoming

Per “bottoming” intendiamo la formazione di un minimo che dia inizio ad un’inversione del trend in atto.

2. Configurazione Bull

Dopo il “bottom” segue una fase “bull” che porta l’azione o l’indice a nuovi massimi relativi. Il mercato è in crescita.

3. Configurazione di Topping

La configurazione “topping” crea un massimo che non sarà superato dai nuovi massimi relativi, il trend comincia ad affievolirsi.

4. Configurazione Bear

L’ultima fase del mercato è quella “bear” , questa fase può ritracciare l’intero rialzo precedente o solamente una parte; solitamente la fase bear è più veloce di quella bull.

L’andamento d’attività finanziarie è dettato dalle variabili tempo e prezzo. Quando si verifica la coincidenza di prezzi-obiettivo e tempo-obiettivo il mercato è portato ad invertire il trend. I movimenti di prezzo sui grafici avvengono seguendo una direzione che ha inclinazione predefinita nota come “Gann angles” e sviluppano correzioni che storicamente rientrano nei range di prezzo conosciuti come Gann lines. Vediamo nel dettaglio le quattro fasi dei mercati.

- La fase di bottoming è la fase in cui si ha una configurazione grafica che rappresenta la formazione di un minimo di prezzo. Per maggior rigore all’interno di questa fase si dovrebbe individuare sempre il final bottom .

- Una volta formato il minimo di un movimento, inizia la ripresa del mercato, creando così un Bull Market, in altre parole un mercato orientato stabilmente al rialzo.

- La terza fase, chiamata topping, si realizza quando le forze che avevano alimentato il rialzo iniziano a riversare sul mercato ciò che avevano acquistato, formando così un massimo (top) che per diverso tempo non sarà superato.

- Inizia così la fase di mercato al ribasso Bear Market che troverà esaurimento quando una bottom formation sarà realizzata di nuovo.

All’interno di una formazione Top o Bottom vi è sempre un’oscillazione di prezzo che rappresenta il culmine di tale figura e che va sotto il nome di final bottom o final top.

I final bottom e i final top rivestono un’importanza fondamentale nella teoria di Gann poiché è da tali punti, definiti anche “pivot point” , che si sviluppano tutte le proiezioni di prezzo e tempo. La prima e più importante cosa da fare è proprio identificare i massimi e minimi assoluti e relativi. Esaminiamo, a titolo di esempio, l’indice Comit della borsa italiana nel periodo che va dal 1982 al 2001. Rappresentiamo le quattro fasi principali del mercato per cercare di capire in quale fase siamo posti attualmente.

Identifichiamo un minimo relativo d’importanza primaria nel 1988 quando la fase ribassista s’interrompe e inizia una nuova fase al rialzo. A metà del 1990 si conclude la fase rialzista: possiamo individuare un minimo, un massimo e un trend al rialzo. Inizia la fase al ribasso che si conclude a fine 1992, il modello è completo. Dal minimo del 1992 riparte il mercato che crea un top nel 1994, superiore a quello precedente ma inferiore al massimo del 1986.

Da questo top il mercato inizia a scendere creando un minimo a fine 1995 dal quale riparte con slancio fino al 1998 dove il mercato crea una fase bottom veloce che si conclude nello stesso anno. Dal minimo del 1998 si sviluppa una ulteriore fase top che si concluderà nel marzo del 2000. A giugno 2001 siamo decisamente in una fase di Bear Market. Come possiamo notare, è possibile ricondurre l’andamento dell’indice Comit alla situazione descritta da Gann; abbiamo individuato le quattro fasi del mercato.

L’aver identificato la fase corrente del mercato serve da modello di partenza; una volta inquadrata la fase corrente ci comporteremo di conseguenza. Ogni movimento al rialzo dell’indice va osservato con circospezione fino a quando non ritraccia almeno il 50% del precedente movimento ribassista mentre ogni ribasso va sempre confrontato, per durata e ampiezza, con quelli precedenti. Individuare i minimi e i massimi, sia di breve sia di lungo periodo, serve a capire cosa ci si può aspettare dal mercato nella successiva fase. È molto utile, dal punto di vista operativo, individuare con precisione in quale delle quattro fasi ci troviamo, adattare l’operatività alla fase corrente e individuare i top e i bottom d’inversione con delle configurazioni grafiche che sono ormai patrimonio acquisito d’ogni analista tecnico e che sono state individuate per la prima volta da Gann. Tuttavia sorge spontanea una domanda, risulta facile individuare la tendenza di fondo del mercato ma come possiamo capire in quale trend di breve ci troviamo? La domanda è quanto mai opportuna anche perché i trend di breve, solitamente quelli da 1 a 3 mesi, sono anche i più sfruttabili per veloci speculazioni.

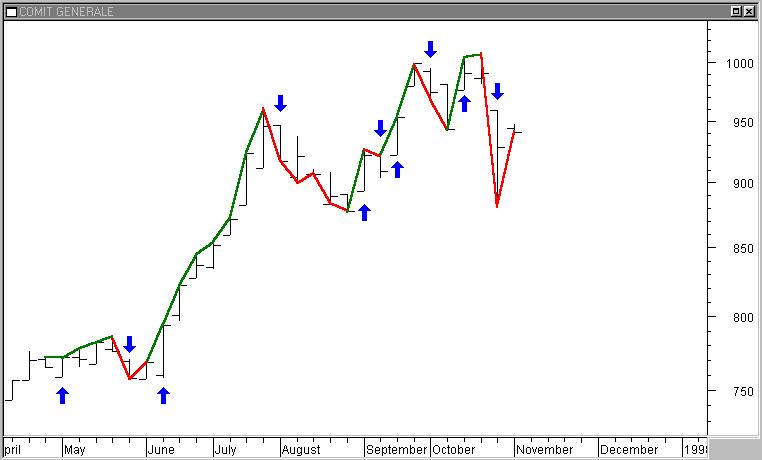

Un sistema proposto da Gann considera un grafico con due trendline, una verde e una rossa; la trendline verde indica un trend al rialzo solo se, congiungendo i massimi d’ogni settimana, questi risultano più alti di quelli della settimana precedente.

Quindi fino a quando l’azione fa minimi e massimi più alti la trendline verde si muove verso il massimo di ciascuna settimana; capovolgendo la situazione quando si formano minimi più bassi della settimana precedente si cambia la trendline da verde a rossa e si muove verso il minimo di quella settimana.

La trendline rossa dopo la verde significa che il trend si è girato al ribasso,i segnali operativi sono:

• Segnale di acquisto quando la trendline rossa diventa verde;

• Segnale di vendita quando la trendline verde diventa rossa.

Questo tipo di grafico può essere tracciato anche sulle oscillazioni mensili che però devono servire solamente per confermare i segnali delle oscillazioni settimanali. Può esserci un caso particolare quando, in caso di rialzo, il minimo è inferiore al precedente e il massimo superiore creando così una situazione contraddittoria, il nuovo massimo fa ben sperare per il proseguo della tendenza, ma il minimo relativo rende la tendenza debole. In questo particolare caso va considerata la chiusura per tracciare il grafico correttamente che risulterà verde dandoci però un segnale di debolezza da monitorare attentamente.

Vedi anche:

- Indice sequenziale William D. Gann

- Le basi della teoria

- Individuare la fase di trend corrente

- Le principali formazioni grafiche

- Tecniche per individuare Top e Bottom

- I minimi e i massimi proiettati

- L’Over Balance tra prezzo e tempo

- Lo Swing objective

- Outisde Reversal

- Le correzioni minori

- I volumi negli scambi