Differenze tra le versioni di "Coppock Guide"

imported>WikiAdmin m (una revisione importata) |

imported>WikiAdmin m (una revisione importata) |

(Nessuna differenza)

| |

Versione attuale delle 10:52, 4 nov 2011

Nel moderno mondo dei traders in cui computers sempre più potenti consentono elaborazioni di milioni di operazioni al secondo, sembra quasi ridicolo impiegare algoritmi tutto sommato semplici. La parola d’ordine è l’iper-ottimizzazione e la costruzione di indicatori complessi, ottenuti partendo da concetti di base uniti in uno attraverso processi di “normalizzazione”. Si guarda così con un certo senso di tenerezza ai primi tentativi dei nostri colleghi di 30-40 anni fa di ottenere delle misure analitiche della forza e della direzionalità del mercato.

I primi tentativi in tal senso risalgono addirittura agli anni ‘40, quando due pionieri, Woods e Vignolia, elaborarono il loro approccio al mercato misurando il volume in maniera cumulativa, secondo una metodologia che sarà più tardi resa celebre grazie all’OBV di Joe Granville. Non va dimenticato il loro studio nel campo degli oscillatori, lavorando su archi temporali di 20 e 40 giorni.

L’adozione di nuovi indicatori dovrà attendere il 1962, quando un analista texano di nome Edwin Coppock sviluppò sulle colonne di Barron’s una guida al mercato che ancora oggi porta il suo nome. La convinzione di Coppock fu che gli stati emotivi del mercato potessero essere determinati considerando le variazioni percentuali dello stesso in un determinato periodo di tempo. È una intuizione valida ancora oggi: se osserviamo il tasso di crescita ad un anno del mercato e verifichiamo che sia, poniamo, del 20%, essendo stato del 18% lo scorso mese rispetto all’anno precedente, e del 15% due mesi fa rispetto al dodicesimo mese che lo precedette, potremmo concludere che il mercato è in crescita, cioè che sta salendo il momentum del mercato. La Guida di Coppock si calcola appunto in guisa simile all’esempio prospettato, in pratica ponendo come premesse i seguenti punti:

• è preferibile impiegare indici di mercato, piuttosto che singoli titoli poichè sui primi si riflette meglio la psicologia della massa;

• si usano i valori mensili, piuttosto che giornalieri o settimanali:

questi sono gli step da seguire:

1. calcolare la variazione percentuale dell’Indice Comit rispetto a 14 mesi fa;

2. calcolare la variazione percentuale dell’Indice Comit rispetto a 11 mesi fa;

3. sommare i valori di cui al punto 1. e 2.;

Si ottiene così un oscillatore che segnala i minimi di mercato di lungo periodo in maniera abbastanza tempestiva. Non altrettanto si può dire per i massimi, anzi, è un indicatore sviluppato specificamente per segnalare i bottom di lungo periodo con uno-due mesi di anticipo. Il segnale di acquisto si avrà quando l’oscillatore assumerà inclinazione positiva, andando a superare la linea dello zero.

Ci si può chiedere se effettivamente il Coppock Guide possa essere impiegato come strumento di trading, oltre che come guida di lungo periodo. Ebbene, studi condotti sul mercato americano dal 1960 al 1993 hanno dimostrato delle performances davvero sorprendenti, con un ritorno su base bi-annuale mai inferiore al 16% e in parecchi casi superiore al 60% (contro un ritorno su base annua complessivamente di poco superiore al 10%).

Risultati incoraggianti sono stati ottenuti sul mercato inglese, mentre lo stesso non è stato possibile dire sul mercato nipponico, dove il Coppock Guide ha fornito numerosi falsi segnali, molti dei quali occorsi durante il bear market 1990-92.

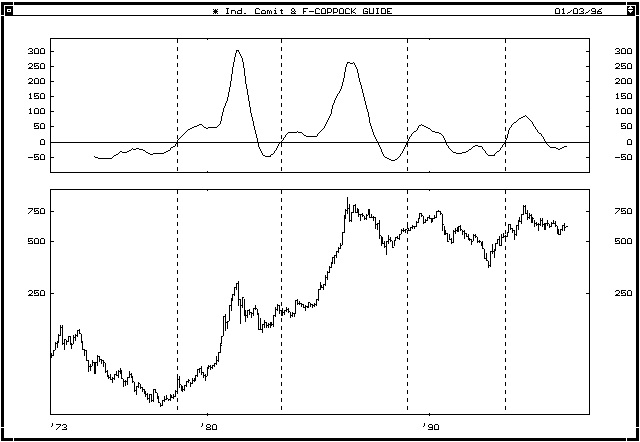

Il grafico in questa pagina mostra chiaramente l’applicazione della Guida di Coppock al mercato italiano, nella fattispecie rappresentato dall’Indice Comit. Sono stati storicamente forniti quattro segnali, nel 1978, nel 1983, nel 1989 e nel 1993. Al lettore la valutazione della loro bontà. Non sono stati condotti test specifici di performance, data anche l’assenza di un vero e proprio segnale di uscita.