Differenze tra le versioni di "Cci - commodity channel index"

imported>WikiAdmin m (una revisione importata) |

(Nessuna differenza)

|

Versione attuale delle 10:52, 4 nov 2011

Il CCI è un indicatore sviluppato da Donald Lambert e apparso per la prima volta su Futures Magazine nell’ottobre 1980. Come il nome suggerisce, è stato sviluppato prettamente per i mercati futures (particolarmente quello delle merci) onde ricercare e sfruttare la caratteristica ciclicità che li contraddistingue, ma va bene anche per i mercati azionari e obbligazionari.

La formula su cui si basa comprende alcuni elementi innovativi, che hanno contribuito a rendere il CCI un indicatore veramente originale che prende in considerazione la volatilità, rappresentata dalla deviazione standard (il rovescio della medaglia è dato dal fatto che in presenza di fasi “sideways” di mercato, è soggetto a repentini crolli o sbalzi, allorché il trend intraprende una direzione ben precisa).

Il dato considerato nel calcolo non è il semplice prezzo di chiusura, bensì il typical price, ottenuto dividendo per tre la somma del minimo, del massimo e della chiusura: si impiega così un dato presumibilmente più significativo dell’ultimo prezzo fatto segnare.

Benché la sua natura non sia quella di un threshold indicator (cioè di un oscillatore che si muove all’interno di fasce predefinite, similmente a quanto si verifica per l’RSI o lo Stocastico), Lambert lo ha ridotto a questi termini, impiegando nel calcolo una costante, pari a 0,015, grazie alla quale l’indicatore rimane ingabbiato all’interno della fascia -100/+100 per il 70 - 80% del tempo.

Come si nota dal grafico, in momenti di bassissima volatilità, la presenza della deviazione standard nella formula del CCI fa sì che un improvvisa variazione dei prezzi, appena superiore alla storia “recente”, causi un andamento anomalo dell’indicatore che così va in “tilt”.

In sintesi, il CCI è così ottenuto:

Typical Price - moving average (TP)

0,015 x deviazione standard (TP)

La media mobile impiegata può essere semplice o esponenziale. Rileviamo peraltro come Lambert scelse espressamente una media semplice, che presentava a suo avviso il vantaggio di non essere influenzata dai dati remoti, tutto a vantaggio della credibilità dell’indicatore.

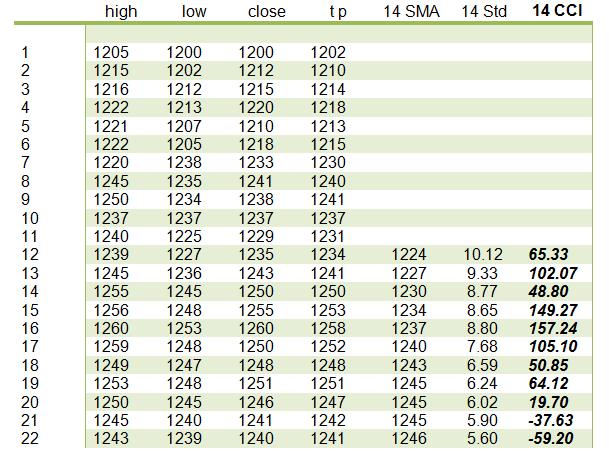

Esempio di calcolo di CCI a 14 giorni

Secondo due noti ricercatori americani, Lebeau e Lucas, il motivo dello scarso impiego e/o della scarsa conoscenza del CCI, nonostante la sua presenza su tutti i più diffusi applicativi di analisi tecnica, sta proprio nella ferrea intenzione del suo autore di legare questo indicatore alle componenti cicliche presenti nel titolo.

Questo imporrebbe l’impiego di un CCI a 5 giorni, ossia quello caratterizzato dal “più elevato livello teorico di efficienza”, ma poiché questo limitato orizzonte temporale causerebbe notevoli falsi segnali, la soluzione di ripiego prevede la scelta fra un minimo di 5 giorni ed un massimo di 20, con quest’ultimo come valore di default.

Un valore basso renderà l’indicatore più veloce e reattivo ai piccoli movimenti di mercato, mentre allungando il dominio temporale si otterrà un indicatore più lento, ma meno soggetto alla volatilità di mercato.

Le modalità di impiego del CCI proposte da Lambert erano le seguenti:

1) utilizzare un’ampiezza temporale pari ad un terzo del ciclo dominante il titolo;

2) i segnali operativi sono forniti dall’attraversamento delle fasce estreme: si apriranno posizioni long quando il CCI supererà +100, per chiuderle quando il CCI ritorna all’interno della fascia tipica di oscillazione; si intraprendono posizioni short quando il CCI rompe verso il basso -100, per chiuderle quando l’indicatore supera dal basso il predetto livello;

3) nessuna operazione viene intrapresa quando il CCI “naviga” fra -100 e +100.

In questo grafico si nota bene come un CCI di breve periodo fornisca segnali più tempestivi, ma sia contemporaneamente accompagnato da un maggior numero di falsi segnali; di contro, un CCI lento è meno erratico, ma fornisce un ingresso più ritardato.